Los 10 criterios para elegir la mejor fintech si quieres realizar un pago internacional

- Las Fintech ofrecen la posibilidad de realizar un pago internacional de una manera más ágil, ya que necesitan seguir menos pasos que un banco tradicional.

- Es un mercado muy segmentado, por lo cual es vital establecer cuales son las necesidades básicas que queremos cubrir y en que criterios nos tenemos que fijar.

- Los expertos creen que la seguridad, las infraestructuras técnicas y la cobertura de servicios son los elementos clave que se deben analizar a la hora de elegir la mejor opción.

- Descubre más historias en Business Insider España.

Que el pago internacional no llegue a tiempo trae duras consecuencias, desde penalizaciones por morosidad a daños reputacionales con proveedores. Una problemática que las fintech tratan de evitar agilizando el proceso frente a los rígidos procedimientos que debe seguir la banca tradicional.

Para arrojar luz sobre estos métodos, la Fundación para la Innovación Financiera y la Economía Digital (FIFED) y la Asociación Española de Financieros de Empresa (ASSET), en colaboración con Accenture, han investigado los servicios de pagos internacionales que ofrecen las fintech y su diferencia con la banca tradicional.

¿Cómo operan las fintech?

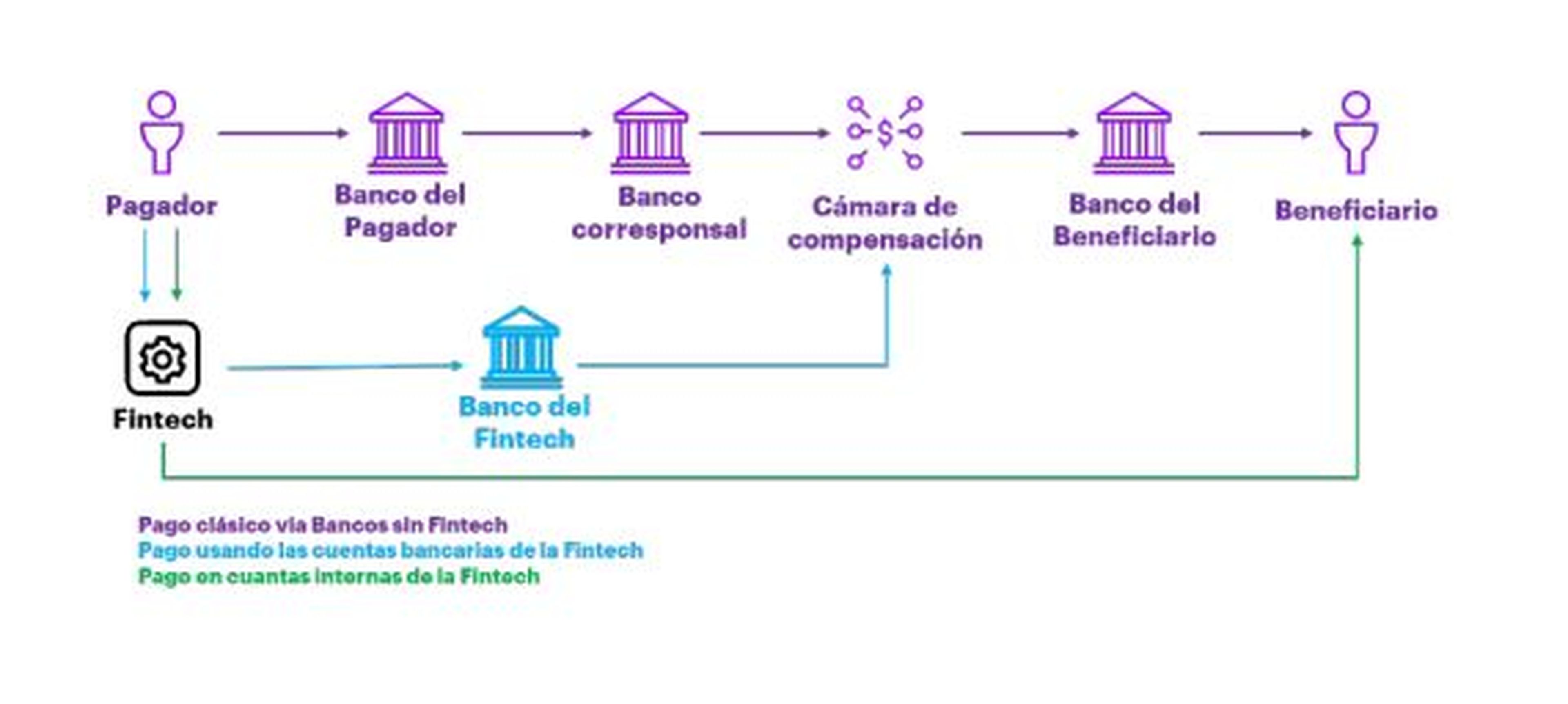

En el método tradicional, la empresa o particular envía una solicitud de pago al banco. Este convierte la orden de pago en una transferencia y la manda al banco corresponsal socio que tiene la potestad de emitir dinero en la divisa local. Entonces, el banco socio debe acudir a la cámara de compensación, desde donde se ejecutará el pago de manera local entre él y el banco beneficiario.

En cambio, las fintech tiene dos opciones más rápidas para realizar el pago en menos pasos:

- Traspaso desde las cuentas bancarias que la fintech tiene abiertas en varios países y diferentes divisas. Al tratarse de una cuenta abierta en el país del beneficiario, la cuenta bancaria de la fintech ejecuta la transferencia como transacción local y no internacional.

- Pagar dentro del ecosistema de la fintech: si el beneficiario del pago tiene una cuenta en la misma fintech que el pagador, los fondos pueden traspasarse directamente entre las cuentas internas de este y el beneficiado.

Leer más: Santander lanzará una 'app' de pagos internacionales con Ripple

Criterios a tener en cuenta

Si se opta por realizar el pago a través de una fintech hay que tener en cuenta que la oferta está muy segmentada, por lo cual es vital establecer cuales son las necesidades básicas que queremos cubrir y en que criterios nos tenemos que fijar para seleccionar la mejor oferta. Según los expertos hay que tener en cuenta los siguientes factores:

- Dimensión geográfica: las fintech realizan pagos locales en vez de internacionales, y a pesar de que la mayoría opera en más de 100 países con su moneda local, debe estudiarse al detalle este punto. Los socios del banco digital nos pueden ayudar a saber su alcance geográfico, si están asociadas con bancos de ámbito internacional es más probable que puedan ejecutar el pago en más países.

- Cantidad de servicios que ofrecen: algunas como Flywire o PayXpert se han especializado en cobros, ofreciendo a las empresas cuentas para poder recibir pagos de sus clientes en distintas divisas y a través de diferentes canales. Otras ofrecen en cambio ofrecen la posibilidad de realizar el envío de dinero y recibirlo, como es el caso de Payoneer o Ebury.

- Tipos de pago: si estás considerando utilizar otro método de pago distinto a la transferencia debes confirmar que el proveedor lo aceptará. Por ejemplo, Alipay o Wechat son métodos de pago muy populares en Asia y, especialmente, en China, pero seguramente será más complicado pagar a un proveedor americano a través de estos canales.

- Servicio de atención y soporte al cliente: las fintech más globales tienen oficinas en diversos países, lo cual les permite ofrecer una atención al cliente 24/7 en más de 10 idiomas.

- Enfocadas al cliente personal o particular: hay compañías especializadas en servicios empresariales (canal B2B) y otras en el servicio a particulares (canal B2C). Las soluciones para el canal empresarial permiten mejor conexión con los sistemas de las compañías, están diseñadas para manejar un gran volumen de transacciones y los procesos están mejor adaptados. Por ejemplo, Payoneer está especializada en prestar servicio a grandes empresas del sector e-commerce, en el que el volumen de transacciones es muy elevado.

Seguridad y capacidad de adaptación

- Las posibilidades para intercambiar información y conectar los sistemas de gestión usados para emitir los pagos y recibir datos sobre su ejecución. Para empresas que necesiten transmitir un gran volumen de datos, compañías como Ebury, Payoneer o Kantox ofrecen conexiones FTP y la posibilidad de integrar su interfaz en tus sistemas internos. Mientras que si tu volumen de pagos es pequeño, la opción de rellenar los formularios a mano no será un problema.

- Multigestión de la misma cuenta y técnicas antifraude: la posibilidad de ejecutar procesos de pago con diferentes perfiles de usuario y que durante el proceso haya varias etapas de validación te permitirá reducir el riesgo de fraude y tener una mayor maniobrabilidad sobre la gestión de los pagos.

- Conocer el estado del pago: muchas compañías ofrecen, tanto al pagador como al beneficiario, toda la información de las comisiones que se van a aplicar, los plazos de entrega y el estado actual del pago.

- Regulación: para que puedan operar como un banco, las fintech deben estar registradas en el regulador financiero oportuno. Por ejemplo, en la Unión Europea la mayoría de las entidades poseen una licencia de Electronic Money Institution.

- Segregación de la cuenta: una de las técnicas que busca proteger al cliente, es la posibilidad de gestionar una cuenta personal y otra empresarial, ya que en caso de quiebra o malas prácticas el saldo de la cuenta personal está cubierto. Si no es así, debes desconfiar.

Otros artículos interesantes:

Descubre más sobre Iván Fernández, autor/a de este artículo.

Conoce cómo trabajamos en Business Insider.