Lo peor para la bolsa está por llegar: las acciones bajarán entre un 50 y un 70%, según un experto que ya anticipó la burbuja de las 'puntocom'

REUTERS

- El 'trader' de bolsa que predijo las grandes crisis cree que el repunte del mercado entre junio y agosto fue un repunte más del mercado bajista en el camino hacia el fondo.

- Insiste en que aunque el sentimiento de los inversores es bajista, el posicionamiento sigue siendo demasiado alcista con un S&P 500 ha casi un 24% este año.

- Comienza el día bien informado con la selección de noticias de Business Insider España: suscríbete gratis aquí.

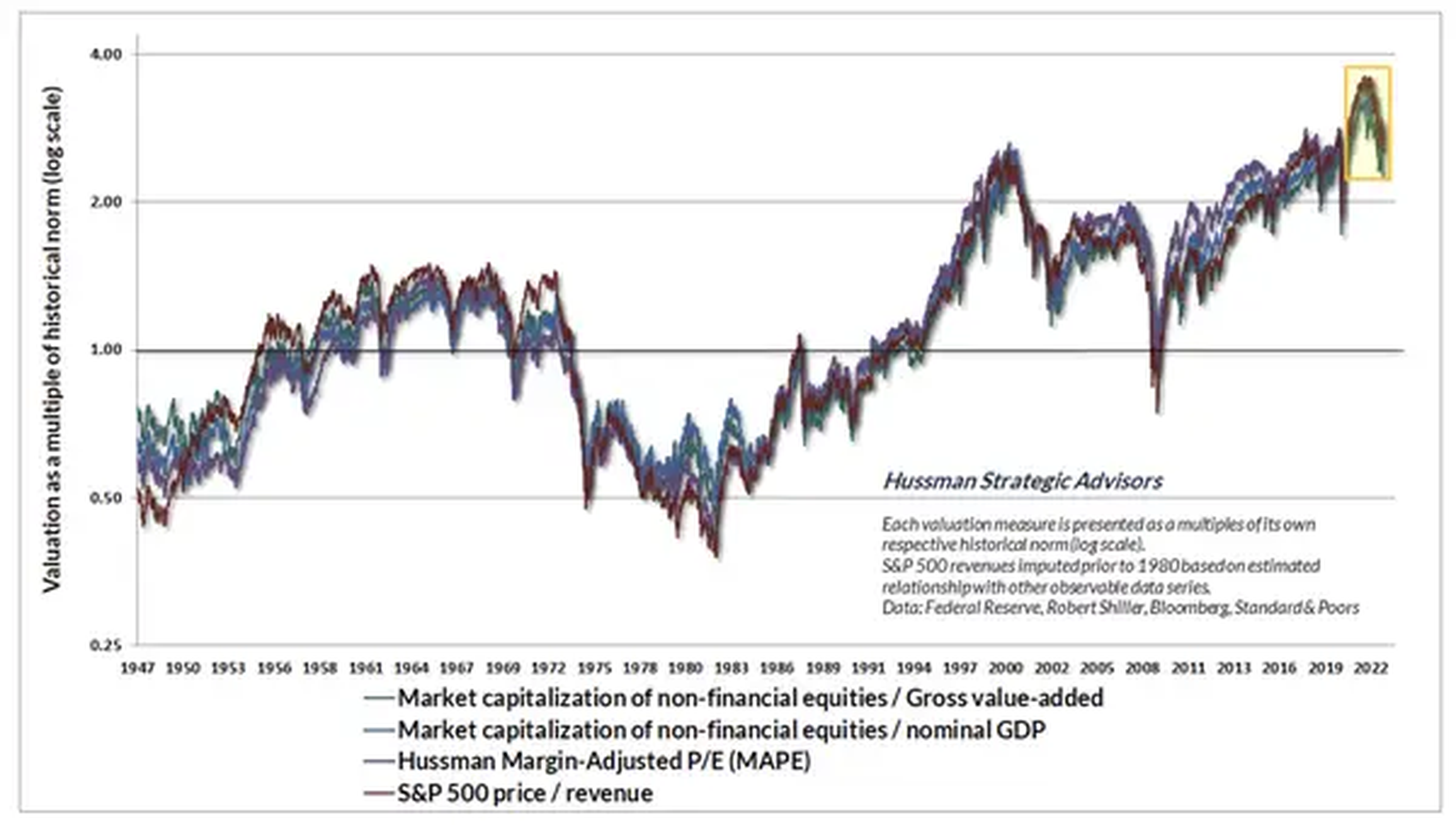

A pesar de que las acciones sufren uno de sus peores años registrados —el S&P 500 ha perdido un 24% desde su máximo del 3 de enero—, las valoraciones siguen siendo "históricamente extremas", afirma John Hussman.

Según Hussman, el presidente de Hussman Investment Trust, que pronosticó los desplomes de 2000 y 2008, las medidas de valoración más fiables para predecir la rentabilidad futura siguen estando en torno a los niveles observados durante la burbuja de las 'puntocom' hace más de dos décadas.

Hussman Funds

Esto es problemático para los inversores por un par de razones, ha advertido Hussman esta semana.

Por un lado, los tipos de interés están subiendo, de manera especialmente vertiginosa en Estados Unidos, ya que la inflación sigue siendo elevada y por ello la Reserva Federal de Estados Unidos ha endurecido la política monetaria al ritmo más agresivo visto desde 1994. Esto significa una mayor competencia por los activos de riesgo como las acciones, una competencia que no existía desde hace más de una década.

Reserva Federal Bank of St. Louis

La caída de los rendimientos de los bonos desde la Gran Recesión ha supuesto una mayor disposición de los inversores a aceptar valoraciones más altas en las acciones. Ahora que los rendimientos son más atractivos, esa disposición está disminuyendo.

En segundo lugar, Hussman afirma que su indicador patentado sobre las "características internas del mercado" es actualmente desfavorable. En otras palabras, los inversores están asustados y menos dispuestos a asumir riesgos en este momento.

Pero, según Hussman, esta aversión al riesgo aún no se ha manifestado en el posicionamiento de los inversores. Las recientes encuestas de la Asociación Americana de Inversores Individuales, siguen teniendo una asignación del 64,5% a la renta variable en sus carteras, a pesar de las altas valoraciones y el aumento de los rendimientos.

Hussman apunta que esto está por encima de la media, y señala que en los mínimos del mercado en 1990, 2002 y 2009, ese nivel era del 40%.

"En pocas palabras, los inversores se están sintiendo incómodos, pero en la práctica, siguen defendiendo las valoraciones extremas, en la aparente creencia de que cualquier riesgo que quede debe ser de naturaleza a corto plazo", explicó.

Hussman afirma que el repunte del mercado entre mediados de junio y mediados de agosto fue uno de los múltiples repuntes del mercado bajista en el camino hacia el fondo.

La forma en que las burbujas se convierten en pérdidas disparatadas —89%, 82%, 50%, 55%, y espero que esta vez entre el 50 y el 70%— es a través de periodos de declive e incluso de caída libre, puntuados por rápidos y furiosos "repuntes de compensación" que ofrecen esperanza hasta el final", aseguró Hussman.

"Para cuando los inversores experimentan la segunda o tercera caída libre el pensamiento no será 'este es el suelo', sino más bien, 'no existe suelo'", remata.

Los "peces gordos" advierten

Algunos de los nombres más importantes de Wall Street dijeron en septiembre que el mercado todavía tiene un importante recorrido a la baja.

El fundador de Bridgewater Associates, Ray Dalio, dijo que el aumento de los rendimientos libres de riesgo en el mercado del Tesoro y el daño a las ganancias corporativas - ambos gracias al endurecimiento de la Reserva Federal - arrastrarían a las acciones otro 20%.

Jeremy Grantham, fundador de GMO, dijo que las valoraciones siguen siendo demasiado altas, y que alcanzaron el estatus de "superburbuja" a finales del año pasado, con un aumento de 2,5 desviaciones estándar respecto a las normas históricas.

En cada uno de los 3 últimos casos de "superburbuja" del siglo pasado, las acciones cayeron al menos un 50%. Grantham declaró a Reuters que espera que las acciones terminen el mercado bajista con una caída de al menos el 37%.

Scott Minerd, CIO de Guggenheim Investments, también afirmó que las valoraciones son demasiado altas teniendo en cuenta la situación de la inflación, y que el mercado debería caer otro 20% desde el 8 de septiembre hasta mediados de octubre. Desde esa fecha, las acciones han bajado alrededor de un 9%.

Varios estrategas de Wall Street también prevén que el S&P 500 caiga hasta un rango de entre 3.000 y 3.600 (dependiendo de la intensidad con que la economía se vea afectada por el endurecimiento monetario) en los próximos meses, antes de recuperarse. El índice se sitúa actualmente en torno a los 3.650 puntos.

¿Se ha tocado fondo? Quizás sí, por ahora

Sin embargo, algunos estrategas creen que se ha tocado fondo a corto plazo. Entre ellos se encuentran Barry Bannister, de Stifel, Marko Kolanovic, de JPMorgan, y Tom Lee, de Fundstrat.

Todos ellos consideran que la inflación está bajando, y que la Reserva Federal está volviendo a una política más blanda, o al menos está haciendo una pausa.

"Cada vez es más probable que en los próximos meses se produzca algún giro por parte de la Reserva Federal", entiende Kolanovic.

El hecho de que la Reserva Federal se incline o no hacia una política pacifista este invierno es uno de los mayores interrogantes de los mercados en este momento. Esta decisión depende de la rapidez con la que caiga la inflación y de cómo se mantenga el mercado laboral en los próximos meses.

El índice de precios al consumo, principal indicador de la inflación, se situó en agosto en Estados Unidos en el 8,3%, frente al 8,5% de julio y el 9,1% de junio. La Reserva Federal ha anunciado que su objetivo es volver a situarla en el 2%.

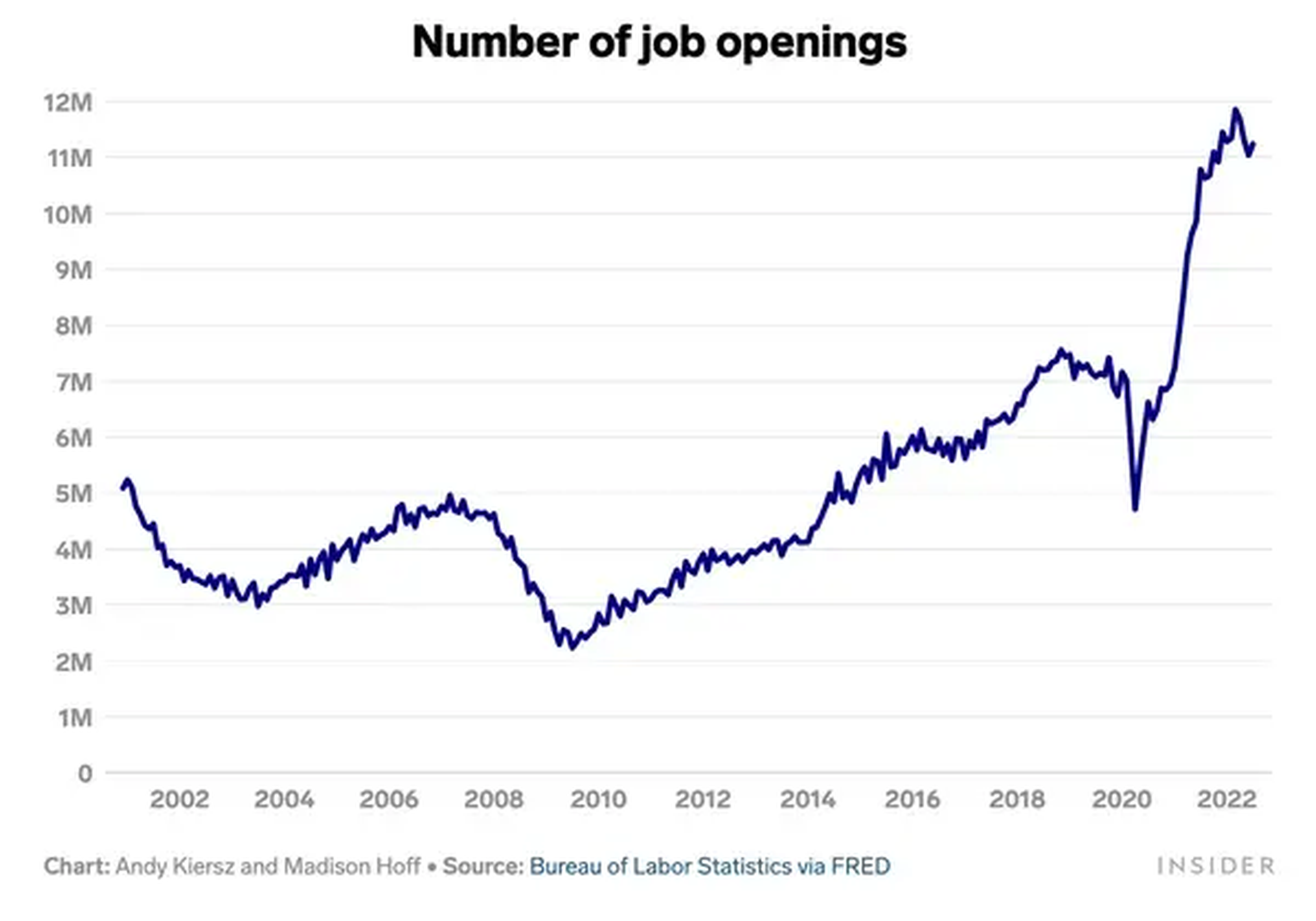

Por otro lado, y a diferencia de lo que sucede en España y Europa, el mercado laboral de Estados Unidos sigue estando fuerte, con un desempleo históricamente bajo del 3,7%. Las ofertas de empleo también siguen siendo relativamente elevadas, y volvieron a aumentar en agosto tras la caída del segundo trimestre.

Andy Kiersz/Insider

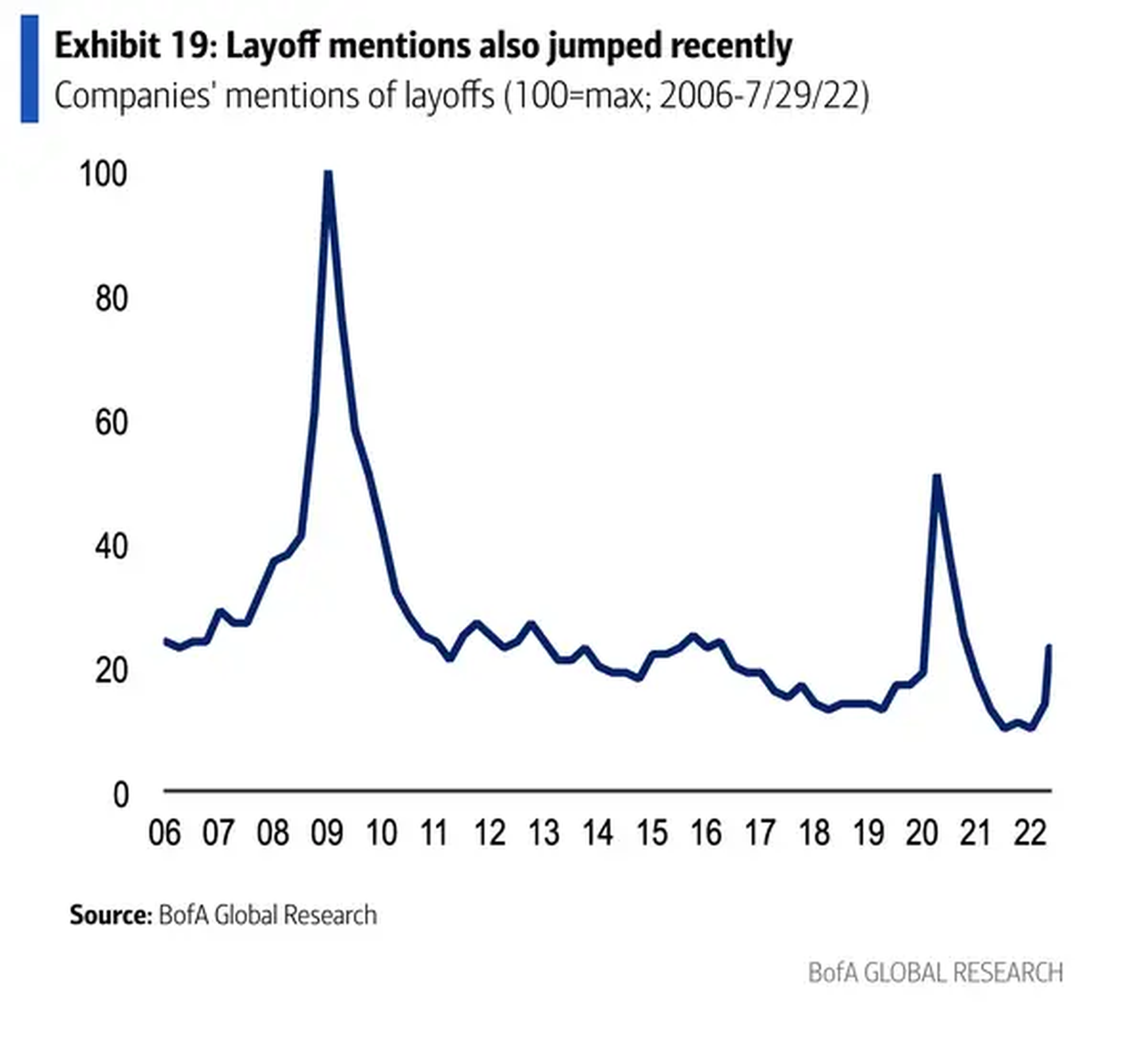

Sin embargo, según un análisis de Bank of America sobre las conferencias con analistas e inversores tras las presentación de resultados empresariales del segundo trimestre, las menciones a los despidos están empezando a repuntar como en anteriores recesiones.

Bank of America

Hussman ha aparecido repetidamente en los titulares al pronosticar una caída del mercado de valores superior al 60% y anticipar una década completa de rendimientos negativos para las acciones. Y mientras el mercado de valores seguía subiendo en su mayoría, él persistía en sus predicciones catastrofistas.

Estos son algunos de las predicciones que ha hecho Hussman a lo largo de los años:

- En marzo de 2000 predijo que las acciones tecnológicas se desplomarían un 83%, y luego el índice Nasdaq 100, de gran peso tecnológico, perdió un "improbablemente preciso" 83% durante un período de 2000 a 2002.

- En el año 2000 predijo que el S&P 500 probablemente tendría una rentabilidad total negativa durante la década siguiente, como así fue.

- Predijo en abril de 2007 que el S&P 500 podría perder un 40%, y luego perdió un 55% en el posterior colapso de 2007 a 2009.

Sin embargo, los rendimientos recientes de Hussman han sido malos. Su Strategic Growth Fund ha perdido un 43% desde diciembre de 2010, aunque ha subido un 6% en los últimos 12 meses. El S&P 500, en comparación, ha bajado un 16% en el último año.

La cantidad de pruebas bajistas descubiertas por Hussman sigue aumentando, y sus llamamientos de los últimos 2 años a una venta sustancial están resultando acertados hasta ahora. Es cierto que todavía pueden obtenerse beneficios en este ciclo de mercado, pero ¿en qué momento el creciente riesgo de una caída mayor se vuelve demasiado insoportable?

Esa es una pregunta que los inversores tendrán que responder por sí mismos, y que Hussman seguirá explorando mientras tanto.

Otros artículos interesantes:

Conoce cómo trabajamos en Business Insider.