La quiebra de Lehman Brothers y otros 26 momentos aterradores del inicio de la crisis

Hace diez años, la economía de Estados Unidos cayó en una recesión, el mercado de la vivienda colapsó y el crédito se paralizó, lo que hizo que la industria bancaria se pusiera de rodillas. Las empresas cerraban.

Los trabajadores se quedaban sin empleo. Los estadounidenses perdían la esperanza.

Para muchos, el momento más crítico fue la bancarrota de Lehman Brothers el 15 de septiembre de 2008. Pero el recuerdo de los acontecimientos antes y después de ese día se desvanece lentamente.

Business Insider recopila los 27 momentos principales, de 2007 a 2009, y añade algo de contexto. Desde las noticias iniciales de los impagos de las hipotecas de alto riesgo hasta el segundo rescate de AIG, aquí están los momentos más aterradores de la crisis financiera.

Steven Perlberg ha contribuido a esta noticia.

8 de febrero, 2007: HSBC dice que sus provisiones por morosidad para el 2006 serán un 20% más altas de lo esperado debido a una caída en el mercado inmobiliario estadounidense. Las personas fuera del ámbito financiero empiezan a prestar atención al término subprime.

"Está claro que el nivel de provisiones por deterioro del préstamo que se contabilizará a fines de 2006 con respecto a las operaciones de servicios hipotecarios será mayor que el reflejado en las estimaciones actuales del mercado", dijo HSBC en un comunicado.

La directora de Celestial Asia Securities, Kitty Chan, le dijo a la BBC: "Esto es algo que sorprendió al mercado, proporcionando a los inversores una razón para vender rápidamente".

2 de abril, 2007: New Century, que era el prestamista 'subprime' más grande de Estados Unidos se declara en bancarrota.

A principios de mayo de 2007, New Century dijo que no había recibido ofertas por su negocio de préstamos hipotecarios, lo que obligó a cerrar la unidad y despedir a 2.000 empleados, publicó AP.

Fuente: SEC Filing, AP

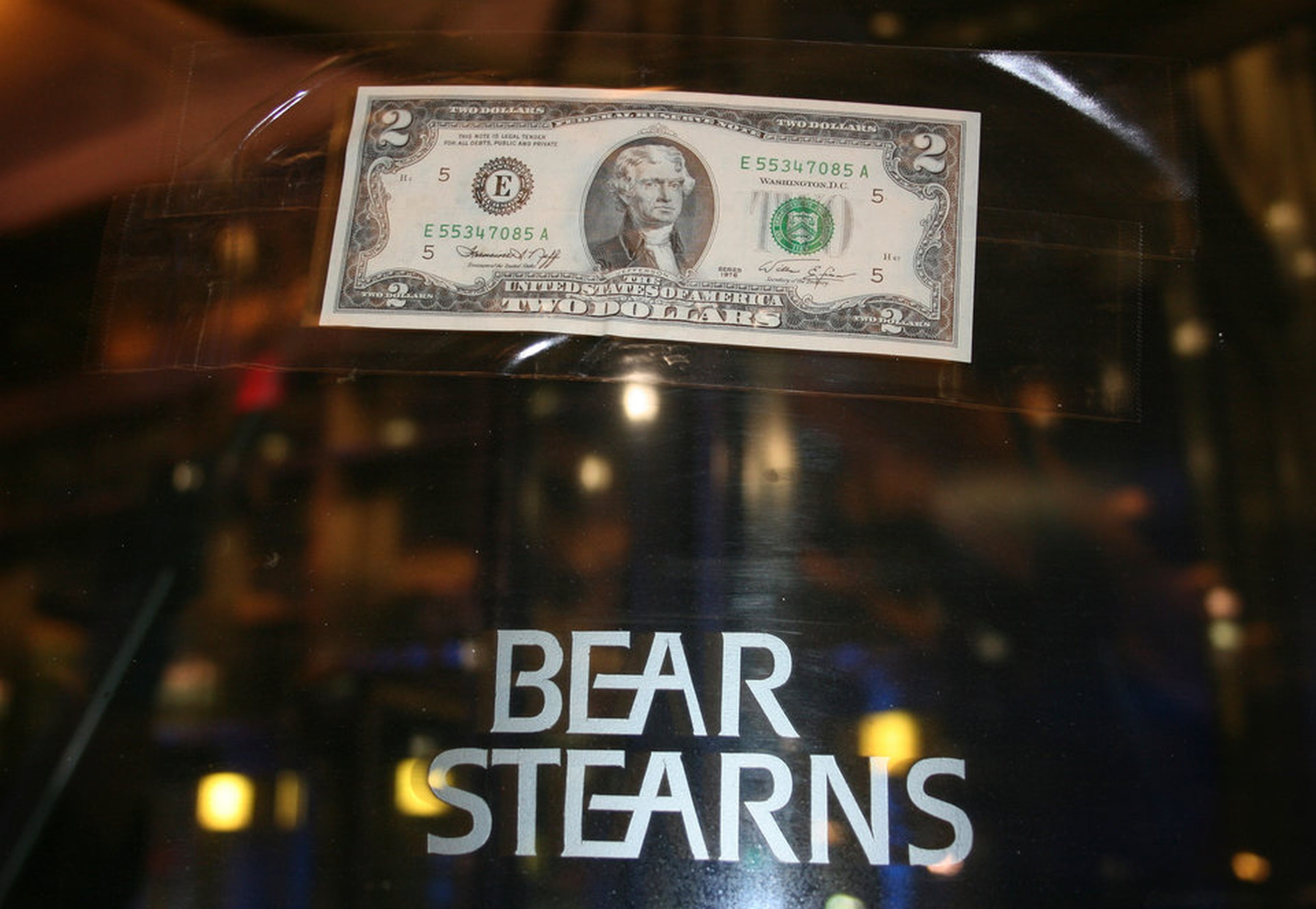

21 de junio, 2007: Merrill Lynch vende activos en dos fondos de cobertura de Bear Stearns a medida que pierden miles de millones de dólares en malas apuestas de alto riesgo.

En la foto de arriba, los agentes federales salen de 26 Federal Plaza con el ex gerente del hedge fund Bear Stearns, Matthew Tannin, el jueves 19 de junio de 2008, en Nueva York.

Tannin y el ex gerente Ralph Cioffi fueron acusados de fraude de valores a raíz del colapso del mercado de hipotecas subprime, que presagiaba la muerte de Bear Stearns. Fueron declarados inocentes en un tribunal federal en 2009.

Fuente: Reuters, AP, New York Times

9 de agosto, 2007: BNP Paribas, el mayor banco de Francia, congela los retiros de tres fondos de inversión después de que las pérdidas ocasionadas por las hipotecas subprime en Estados Unidos golpearan a los mercados, reviviendo las preocupaciones del mercado crediticio.

"La completa evaporación de liquidez en ciertos segmentos del mercado de titulización de Estados Unidos ha hecho que sea imposible valorar ciertos activos de manera justa independientemente de su calidad o calificación crediticia", declaró BNP Paribas.

"BNP Paribas Investment Partners ha decidido suspender temporalmente el cálculo del valor del activo neto, así como las suscripciones o reembolsos, en estricto cumplimiento de la normativa, para estos fondos".

Fuente: Reuters, AP

4 de septiembre, 2007: Libor, la tasa de interés interbancaria, alcanza 6,7975%. Ese fue el nivel más alto desde diciembre de 1998.

Un día después, el 5 de septiembre de 2007, la audiencia del Comité de Servicios Financieros de la Cámara, en la foto de arriba, abordó por qué se había producido una crisis originada en los préstamos de alto riesgo a compradores menos solventes. Un alto funcionario del Tesoro declaró a Reuters ese día que aunque la agitación en los mercados de créditos e hipotecas estaba "lejos de terminar", la economía de Estados Unidos no caería en una recesión.

El entonces contralor de la moneda estadounidense John C. Dugan, en el centro de la fotografía, dijo: "El sistema bancario nacional sigue siendo seguro".

Fuente: BBC, Reuters, Office of the Comptroller of the Currency

24 de octubre, 2007: Merrill Lynch anuncia una pérdida trimestral de 8.400 millones de dólares, la más grande de su historia, debido a las amortizaciones de las hipotecas de alto riesgo.

Las acciones se vendieron a la mañana siguiente del anuncio de Merrill Lynch. Luego continuaron cayendo después de que la Asociación Nacional de Agentes Inmobiliarios dijera que las viviendas existentes se vendían al ritmo más lento registrado y el precio medio de la vivienda había caído un 4,2% en septiembre.

En última instancia, el Dow Jones terminó plano y el S&P 500 cerró con una caída del 0,2% tras una recuperación al final del día. El Nasdaq terminó con un descenso del 0,9%.

La foto de arriba muestra a Kenneth M. Mrowiec en la mesa de negociación de Standard & Poor's 500 en el Chicago Mercantile Exchange después del cierre de ese día.

Fuente: AP, CNN Money

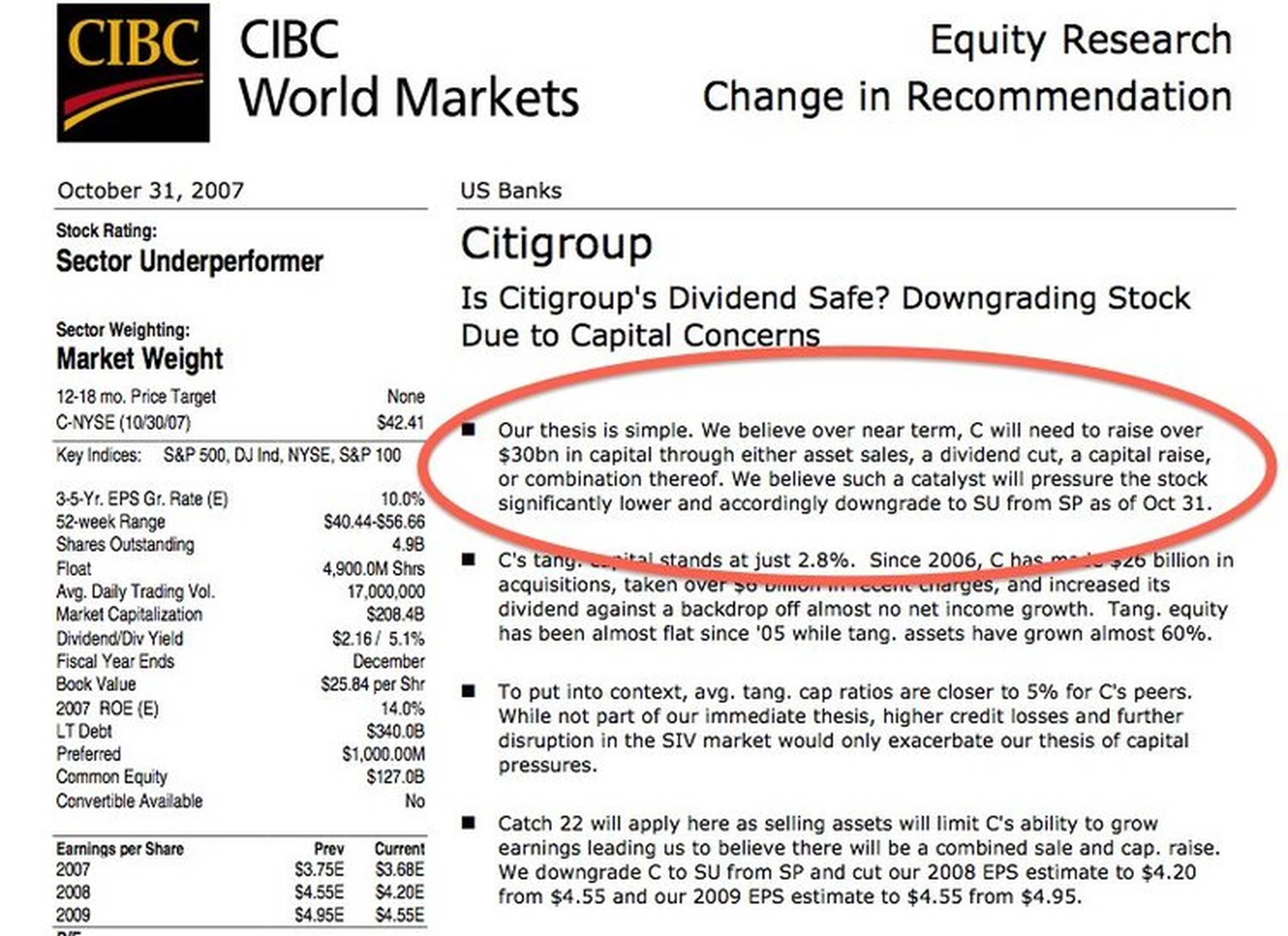

31 de octubre, 2007: Meredith Whitney dice que Citigroup tendrá que recortar sus dividendos. Más tarde, la empresa lo cumple.

Fuente: CBIC, Bloomberg

Octubre y noviembre, 2007: Muchos CEO no mantendrían sus puestos durante la crisis financiera. Tanto O'Neal de Merrill como Chuck Prince de Citigroup salieron, llevándose indemnizaciones monstruosas. O'Neal, el segundo CEO mejor pagado de Wall Street en 2006, se fue con 161,5 millones de dólares una semana después de que el banco informara de la mayor pérdida trimestral.

Fuente: AP via NBC News

11 de diciembre, 2007: La Fed reduce las tasas en 25 puntos básicos a 4,25% y reduce la tasa de crédito primario a 4,75%.

"La información recibida sugiere que el crecimiento económico se está desacelerando, lo que refleja la intensificación de la corrección de la vivienda y un cierto debilitamiento en el gasto de las empresas y los consumidores", decía el comunicado adjunto del FOMC. "Además, las tensiones en los mercados financieros han aumentado en las últimas semanas".

El presidente del Banco de la Reserva Federal de Boston, Eric S. Rosengren, emitió un voto particular a favor de un recorte de 50 puntos básicos.

"El mercado está viviendo fuertes caídas. Creo que los inversores probablemente descontaron que hubiera un recorte de más de un cuarto de punto", le dijo a CNNMoney Randy Carver, presidente de Carver Financial Services, una empresa de inversión con sede en Mentor, Ohio, con 680 millones de dólares en activos bajo administración, después de la decisión sobre tasa.

16 de marzo, 2008: JPMorgan Chase compra Bear Stearns por 2 dólares por acción, con un descuento del 93% sobre su precio de cierre de acciones el viernes anterior. Un año antes, las acciones de Bear Stearns estaban en 170 dólares. La Reserva Federal inyectó dinero para hacer posible el acuerdo.

Andrew Ross Sorkin y Landon Thomas Jr. del New York Times informaron de ese momento:

"Durante el fin de semana, Bear Stearns, con el Departamento de la Reserva Federal y el Departamento del Tesoro en conferencia telefónica desde Washington, celebró el equivalente a una subasta de citas rápidas, con posibles postores ocultos en media docena de salas de conferencias en su sede de Madison Avenue. [...]

"Banqueros y legisladores corrieron para completar el trato antes de que los mercados financieros en Asia abrieran el lunes, a medida que aumentaban los temores de que el pánico financiero se extendería si Bear Stearns no lograba encontrar un comprador".

Se supo que Jamie Dimon, el CEO de JPMorgan Chase, durmió menos de cuatro horas ese fin de semana, según The New York Times.

Fuente: New York Times

2008: Aseguradoras como MBIA, que han escrito contra el fracaso de los CDO, se degradan y colapsan. El gestor de fondos Bill Ackman supuestamente haría ganar a sus inversores más de 1.000 millones de dólares en una posición corta.

Fuente: Confidence Game

7 de septiembre, 2008: La historia de Fannie Mae y Freddie Mac, garantes de la mitad de las hipotecas de Estados Unidos, culmina con la adquisición por parte del gobierno.

Fuente: Treasury Department

14 de septiembre, 2008: El domingo por la noche, el Bank of America compra Merrill Lynch por 50.000 millones de dólares. Todos esperan para saber qué pasará con Lehman Brothers.

Fuente: CNN Money, Reuters, CNBC

14 y 15 de septiembre, 2008: Temprano el lunes por la mañana, Lehman Brothers se declara en quiebra. Es la bancarrota más grande en la historia de Estados Unidos.

"Dios mío. He estado en el negocio 35 años, y estos son los eventos más extraordinarios que he visto", dijo Peter G. Peterson, cofundador de la firma de capital privado Blackstone Group, que fue jefe en Lehman en la década de 1970 y secretario de comercio en la administración Nixon, según Andrew Ross Sorkin, de The New York Times.

Los mercados globales vivieron un caos ese lunes. Una noticia de CNN de ese día recogía estas caídas:

- El Dow cerró en un 4,4%, o 504 puntos

- El Nasdaq cerró con un descenso del 3,6% en la peor caída en sesión única desde 2003

- El CAC 40 de París cayó 3,78%, su peor día desde el 11 de septiembre de 2001

- El FTSE cayó 3,92%

- El Sensex de la India cayó un 5,4%

- El índice de referencia de Taiwán cayó un 4,1%

- El índice de Singapur cayó un 2,9%

- El índice de Australia cayó un 2%

Fuente: The New York Times, CNN

16 de septiembre, 2008: Por segunda vez en la historia, un fondo del mercado monetario informa de un valor por acción inferior a 1 dólar. Los estadounidenses corren a retirar de los fondos del mercado monetario, durante mucho tiempo considerados como refugios seguros, en masa. 140.000 millones de dólares han sido retirados desde esa fecha hasta el 2017.

Fuente: New York Times

16 de septiembre, 2008: La Reserva Federal da un giro y rescata al gigante de seguros AIG de la bancarrota por 85.000 millones de dólares.

El rescate reflejó la "intensidad" de las preocupaciones del gobierno de Estados Unidos sobre lo que un colapso potencial habría significado para el sistema financiero, según informó The Wall Street Journal.

De cara al futuro, los legisladores estaban preocupados de que AIG no fuera el último rescate.

Fuente: The Wall Street Journal, New York Times

Otoño, 2008: Los gigantes bancarios como Wachovia y Washington Mutual comienzan a ser comprados por otros bancos por centavos.

JPMorgan compró WaMu en septiembre de 2008, y Wells Fargo compró Wachovia en octubre de 2008.

Fuente: Wall Street Journal, CNNMoney

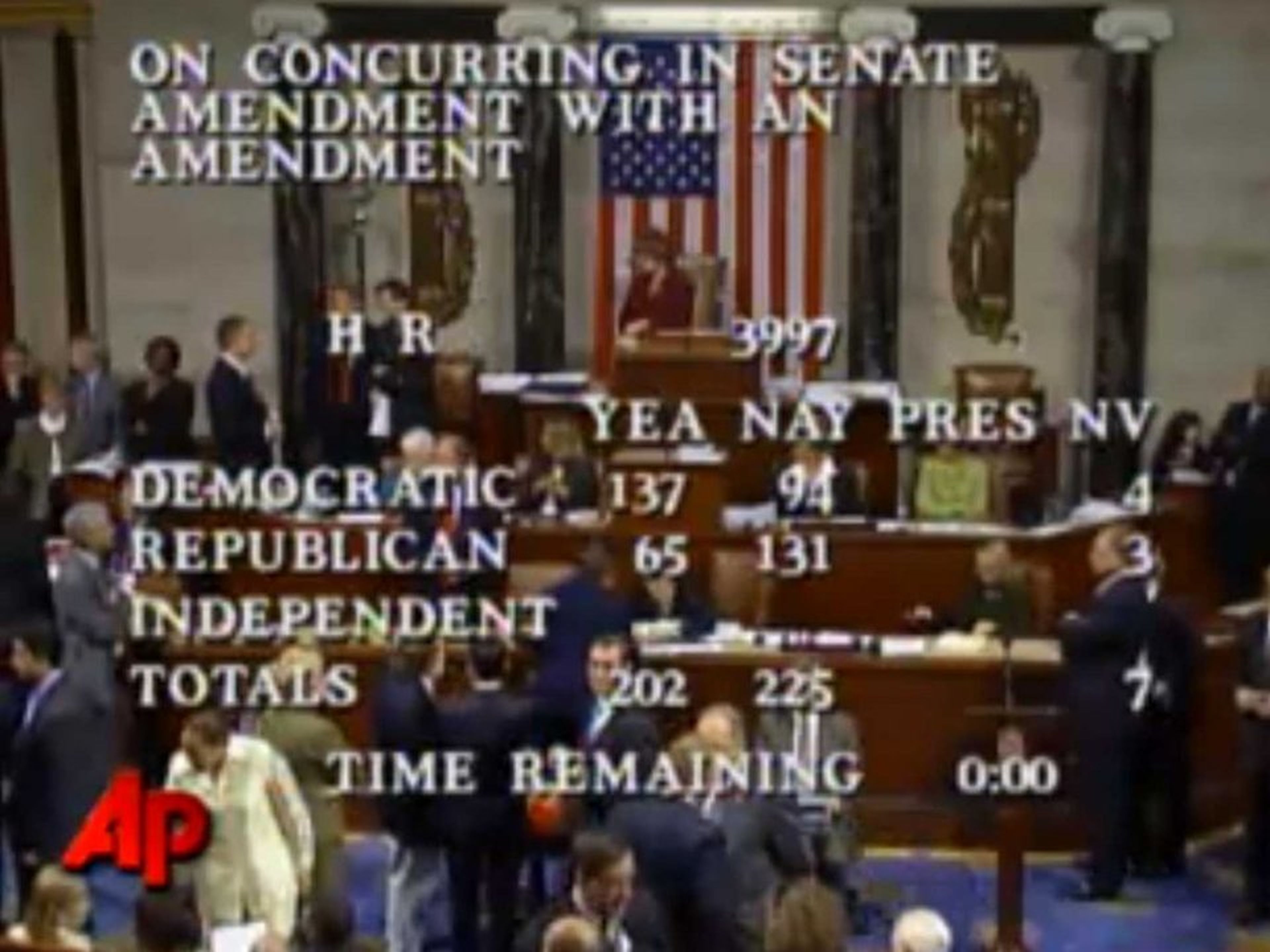

29 de septiembre, 2008: La Cámara de Representantes de Estados Unidos tumba un paquete de rescate de emergencia propuesto por 700.000 millones de dólares, la votación 228-205. La bolsa se hunde ya que la votación se sigue en directo. El Dow sufre una caída 777,68 puntos, su mayor pérdida en un solo día.

Los legisladores debatieron durante cuatro horas antes de la votación. Algunos argumentaron que este proyecto de ley era la única forma de proteger la economía, mientras que otros aseguraban que sería una pérdida de libertad económica.

"Si no pensara que estamos al borde de un desastre económico, sería de lo más fácil decir que no a esto", dijo John Boehner, el líder de la minoría de la Cámara.

3 de octubre, 2008: El TARP es aprobado. El Congreso aprueba un rescate bancario de 700.000 millones de dólares, pero las acciones continúan hundiéndose por el miedo de que el rescate no será suficiente.

Fuente: New York Times, Reuters

8 de octubre, 2008: AIG necesita otro préstamo de la Reserva Federal de hasta 37.800 millones de dólares , siguiendo el anterior de 85.000 millones. Sus acciones caen un 25%.

Al día siguiente, el 9 de octubre, las acciones sufrieron una nueva hemorragia. El Dow cayó en 679 puntos y cerró en su punto más bajo desde el 21 de mayo de 2003. En las últimas siete sesiones hasta el 9 de octubre, el Dow cayó en 2,271 puntos, o en un 20,1%.

Exactamente un año antes, el Dow había tocado un máximo histórico. En solo un año, cayó un 39,4%.

Fuente: CNNMoney (8 de octubre), CNNMoney (9 de octubre)

10 de octubre, 2008: Algunos periodistas se preguntan si esto es el final del capitalismo tal como lo conocemos. Anthony Faiola del Washington Post escribió: "La peor crisis financiera desde la Gran Depresión se cobra otra víctima: el capitalismo".

Otros critican al bombardeo de medios con "el fin del capitalismo tal como lo conocemos".

En un artículo para The Guardian, Simon Jenkins sostiene que la crisis pasajera puede atribuirse a "laxitud en la regulación y ministros cobardes". El escribe:

"Los escritores guardianes y los políticos han babeado toda la semana sobre lo que llaman el 'colapso del modelo de mercado libre' de una economía global moderna. Simplemente están equivocados. Todos los mercados requerían regulación. Fue la regulación lo que falló el mes pasado, no la economía de mercado: cuando un coche se conduce demasiado rápido y se choca, no invalida el motor.

Como información, exactamente el mismo regodeo se escuchó después del colapso de 1987. También se avecinaba 'la muerte de la economía de mercado'".

Fuente: The Washington Post, The Guardian

13 de octubre, 2008: El secretario del Tesoro, Hank Paulson, se sienta con nueve importantes directores ejecutivos de bancos. Horas más tarde, el gobierno federal adquiere una gran participación de las acciones de Wall Street. El paquete de rescate total es de 2,25 billones de dólares, significativamente más que los 700.000 millones originales disponibles.

En una rueda de prensa del 14 de octubre, el secretario del Tesoro, Henry Paulson, anunció que su departamento adquiriría participaciones de capital en posiblemente miles de bancos por un total de aproximadamente 250.000 millones de dólares.

Fuente: New York Times, Reuters

15 de octubre, 2008: Los mercados viven otro día negro, ya que, el Dow se desploma un 7,87% (733 puntos). Esta fue la segunda mayor caída de puntos según el dato porcentual, después del 19 de octubre de 1987, el Lunes Negro.

Fuente: CNNMoney, AP, Wikipedia

16 de octubre, 2008: Warren Buffett escribe un artículo de opinión para The New York Times titulado, "Compre en América. Yo lo hago". Los críticos criticaron al inversor después de que los mercados siguieran cayendo en las semanas siguientes, pero el largo repunte bursátil en los años posteriores a la crisis más tarde reivindicaría su argumento.

Fuente: The New York Times, Business Insider

1 de diciembre, 2008: La Oficina Nacional de Investigación Económica anuncia que la economía está oficialmente en una recesión.

Fuente: NBER, CNBC via Reuters

17 de febrero, 2009: Obama firma la Ley de Recuperación y Reinversión de Estados Unidos de 2009.

Fuente: CBS News

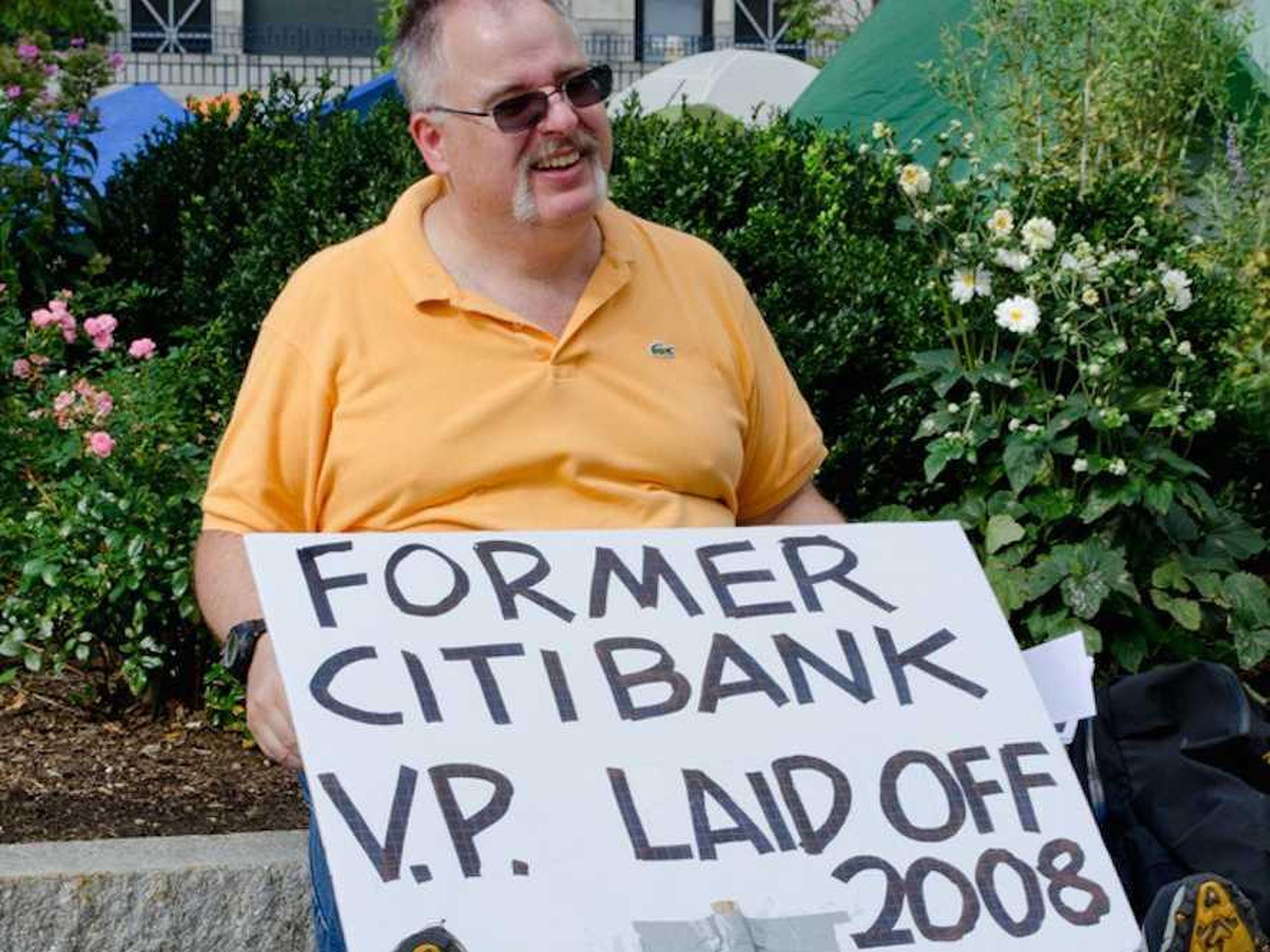

Noviembre 2008 a Primavera 2009: La crisis financiera continúa paralizando el empleo. Las pérdidas de empleos llegaron 2,6 millones en 2008, el total más alto de pérdidas anuales de empleo desde 1945.

El empleo en Estados Unidos cayó en 8,8 millones en febrero de 2010 desde su pico antes de la recesión, según los datos de la Oficina de Estadísticas Laborales.

"Prácticamente ningún área de la economía se mantuvo indemne desde la recesión de diciembre de 2007 a junio de 2009, 1 particularmente en el mercado laboral", apuntó la oficina en abril de 2011.

Fuente: Bureau of Labor Statistics, Reuters

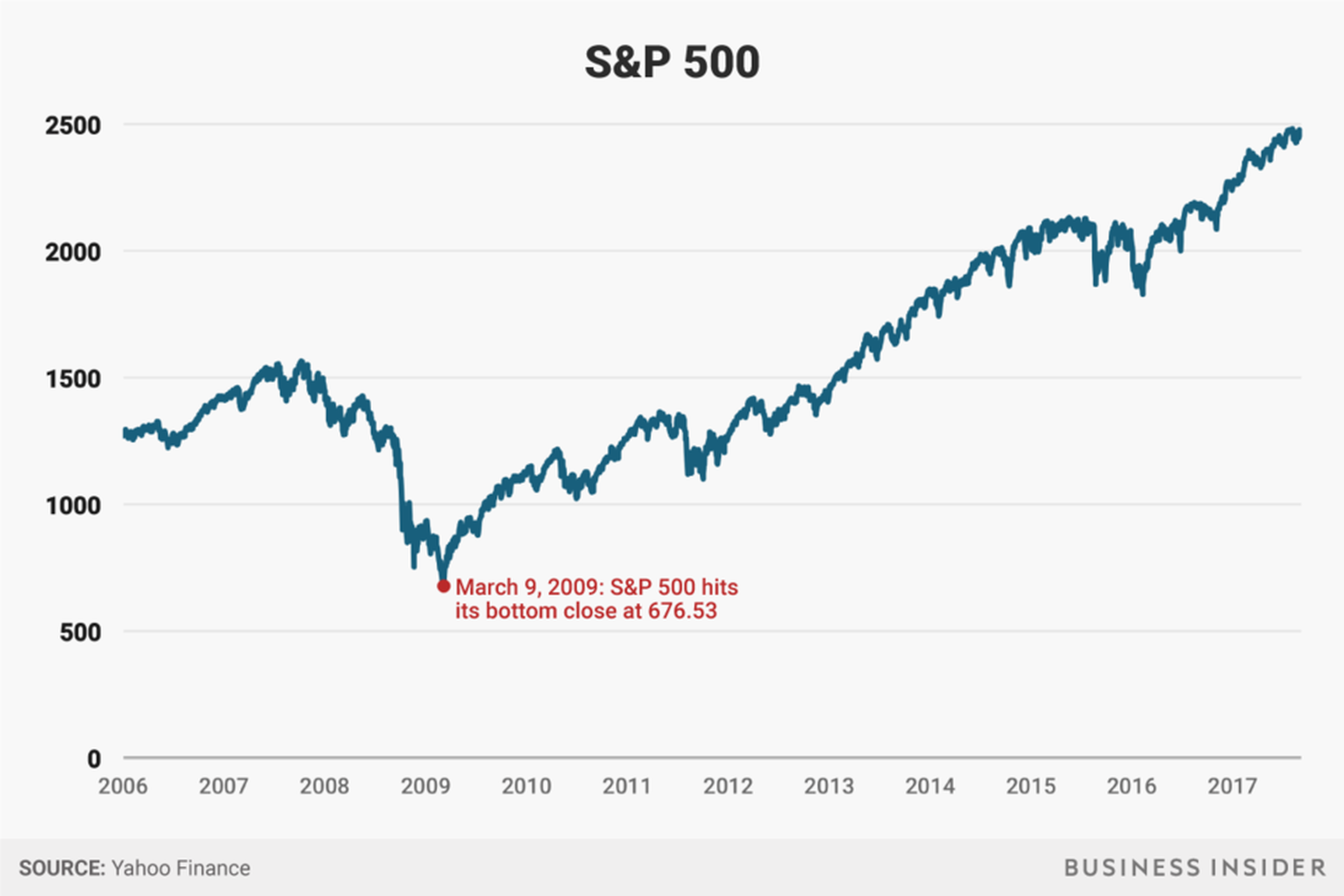

Noviembre 2008 a Primavera 2009: El S&P 500 tocó un mínimo intradiario de 666 el 6 de marzo y un mínimo de cierre de 676,53 el 9 de marzo.

A comienzos de la primavera de 2009 también se vieron algunos datos económicos desagradables. Según un informe del 31 de marzo de 2009 publicado en CNNMoney:

- El índice de confianza del consumidor de marzo del Conference Board llegó a 26, por debajo de las expectativas de 28. (Como referencia, el índice tocó 122.9 en agosto de 2017).

- El índice de precios de viviendas de S & P / Case-Shiller cayó en un 19% haciendo récord en enero, tras una caída del 18,6% en diciembre.

Fuente: Business Insider, CNNMoney, CNNMoney

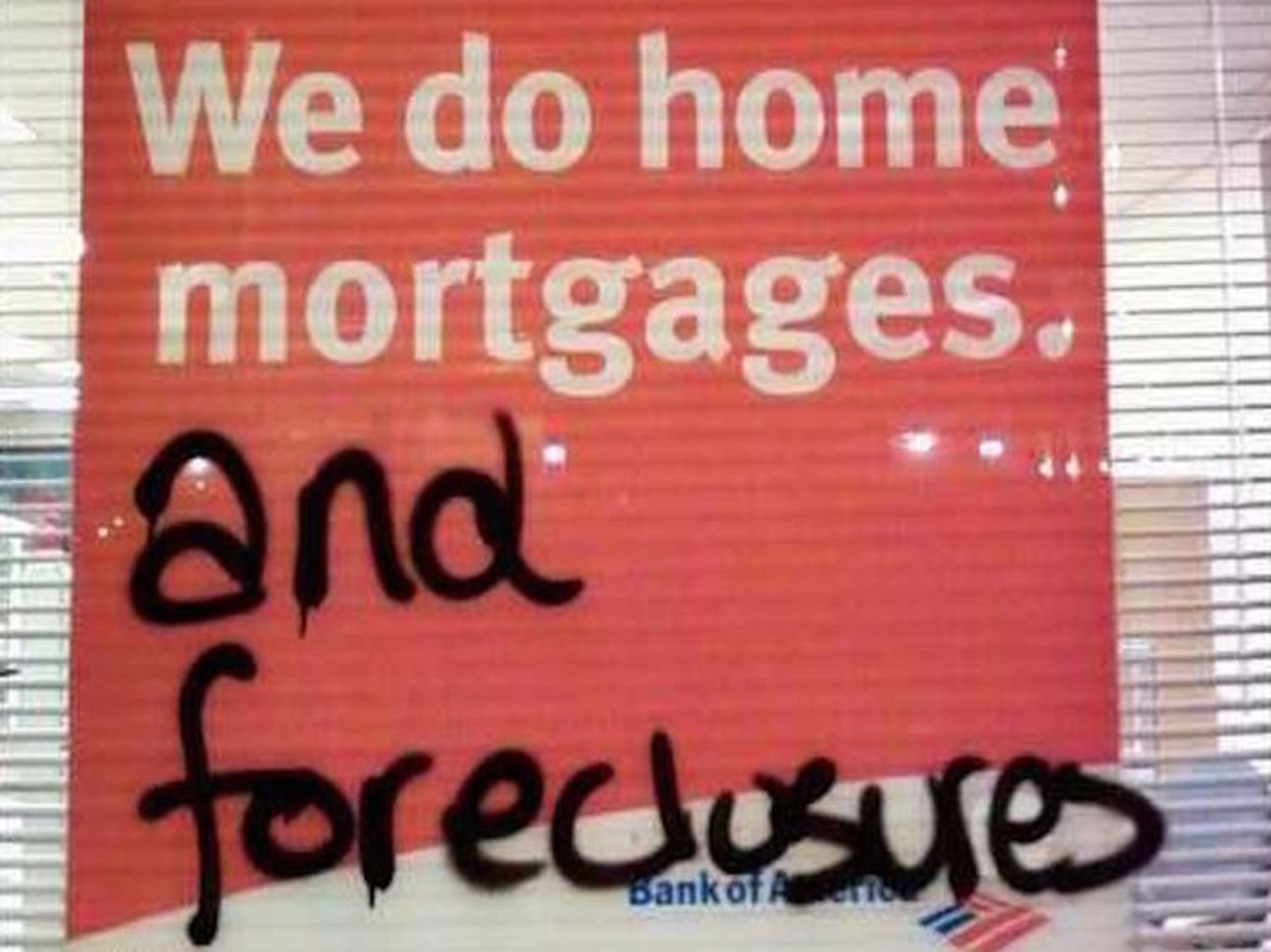

Los bancos seguirían informando pérdidas, luchando contra los esfuerzos de regulación y eventualmente soportarían mayores requerimientos de capital.

Fuente: Reuters

Pero finalmente, después de rescates extraordinarios de la Reserva Federal y el Congreso, el mercado y la economía comenzaron a recuperarse lentamente.

Fuente: AP

Conoce cómo trabajamos en BusinessInsider.

Etiquetas: Bancadinero, Estados Unidos