Las similitudes entre la evolución actual de la bolsa y la burbuja de las 'puntocom', según 2 de los principales analistas de Wall Street

HENNY RAY ABRAMS/AFP/Getty Images

- Algunos analistas de Wall Street advierten sobre la baja rentabilidad de las acciones con valoraciones elevadas.

- 2 de ellos en concreto han analizado las similitudes entre la actualidad y la burbuja de las puntocom.

- Savita Subramanian y Barry Bannister han compartido gráficos de los paralelismos que están viendo en este momento.

- Descubre más historias en Business Insider España.

Dado que la valoración media del S&P 500 ha crecido durante el último año, muchos lo comparan con la burbuja de las puntocom de finales de la década de los noventa.

No obstante, un argumento común en contra de esa comparación viene siendo que las tasas de interés eran mucho más altas entonces de lo que son ahora. A principios de los 2000, cuando estalló aquella burbuja, los rendimientos de los bonos del Tesoro a 10 años rondaban el 6%. Hoy, se ubican en alrededor del 1,5%. En otras palabras, los inversores tenían una alternativa atractiva cuando decidían que las acciones se habían vuelto demasiado caras. Ese no es tanto el caso actual, especialmente con la inflación que se ubica en máximos de casi 40 años del 6,8%.

Sin embargo, ese argumento podría comenzar a perder validez pronto. Esto se debe a que se espera que las tasas de interés aumenten en los meses y años venideros, y hay muchas otras similitudes con 1999 que hacen que esa perspectiva sea preocupante.

En comentarios recientes a los clientes, Savita Subramanian de Bank of America y Barry Bannister de Stifel, destacados analistas de acciones de EEUU en sus respectivos bancos, han establecido los paralelismos que ven entre el mercado actual y la era de la burbuja de las puntocom.

Similitudes entre la burbuja de las puntocom y la actualidad

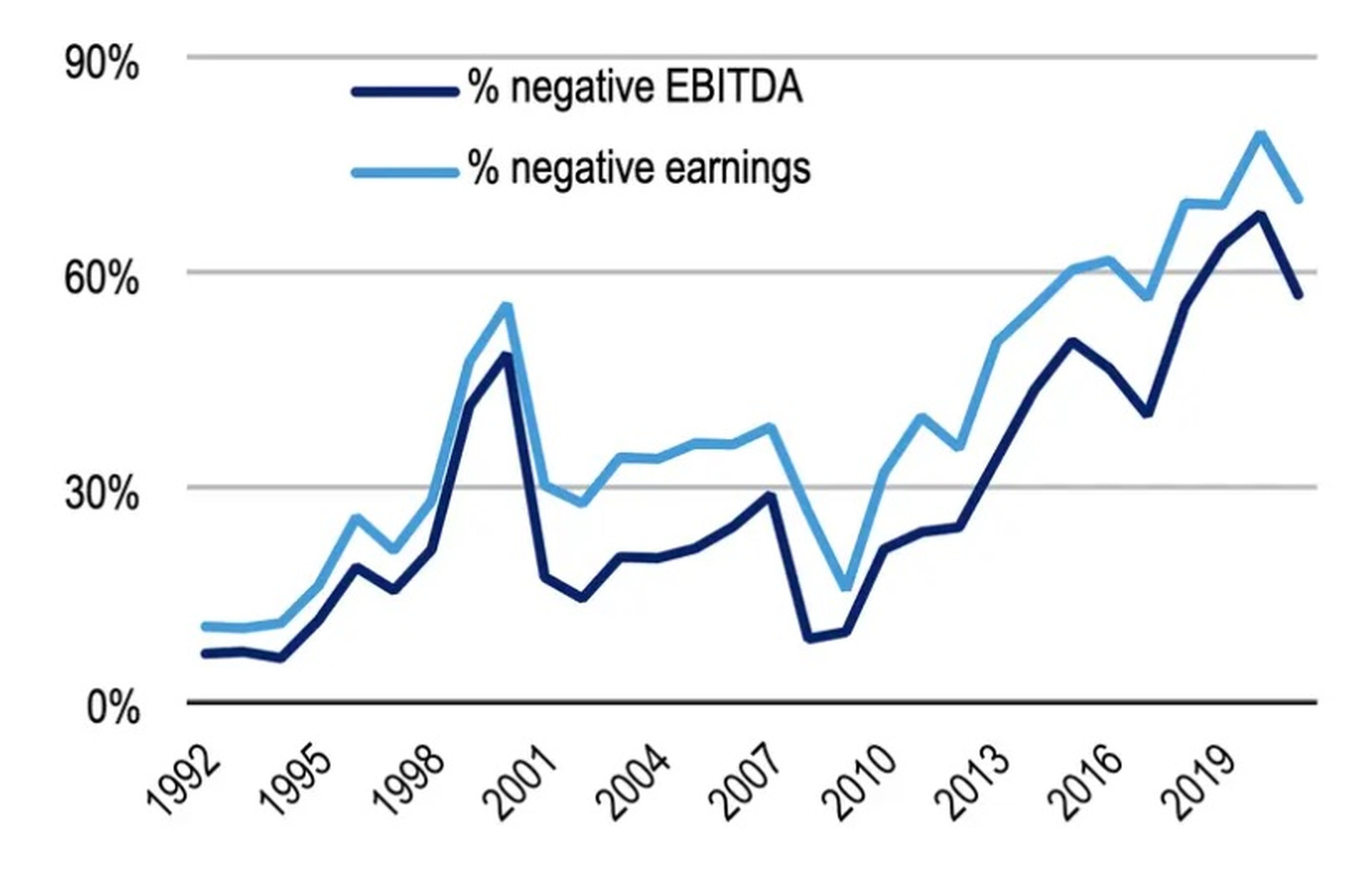

Una similitud que señala Subramanian es el mayor porcentaje de ofertas públicas iniciales que registran beneficios débiles en la actualidad en comparación con la burbuja de las puntocom. En su apogeo en los 2000, cerca del 60% de las nuevas OPV registraron ganancias negativas. El pico más reciente fue de alrededor del 80%.

- Gráfico: más salidas a bolsa con pérdidas actualmente que durante la burbuja tecnológica: % de OPV estadounidenses (ex-SPAC) con pérdidas y con EBITDA negativo (fuente: Dealogic, FactSet, BofA US Equity & Quant Strategy)

Bank of America

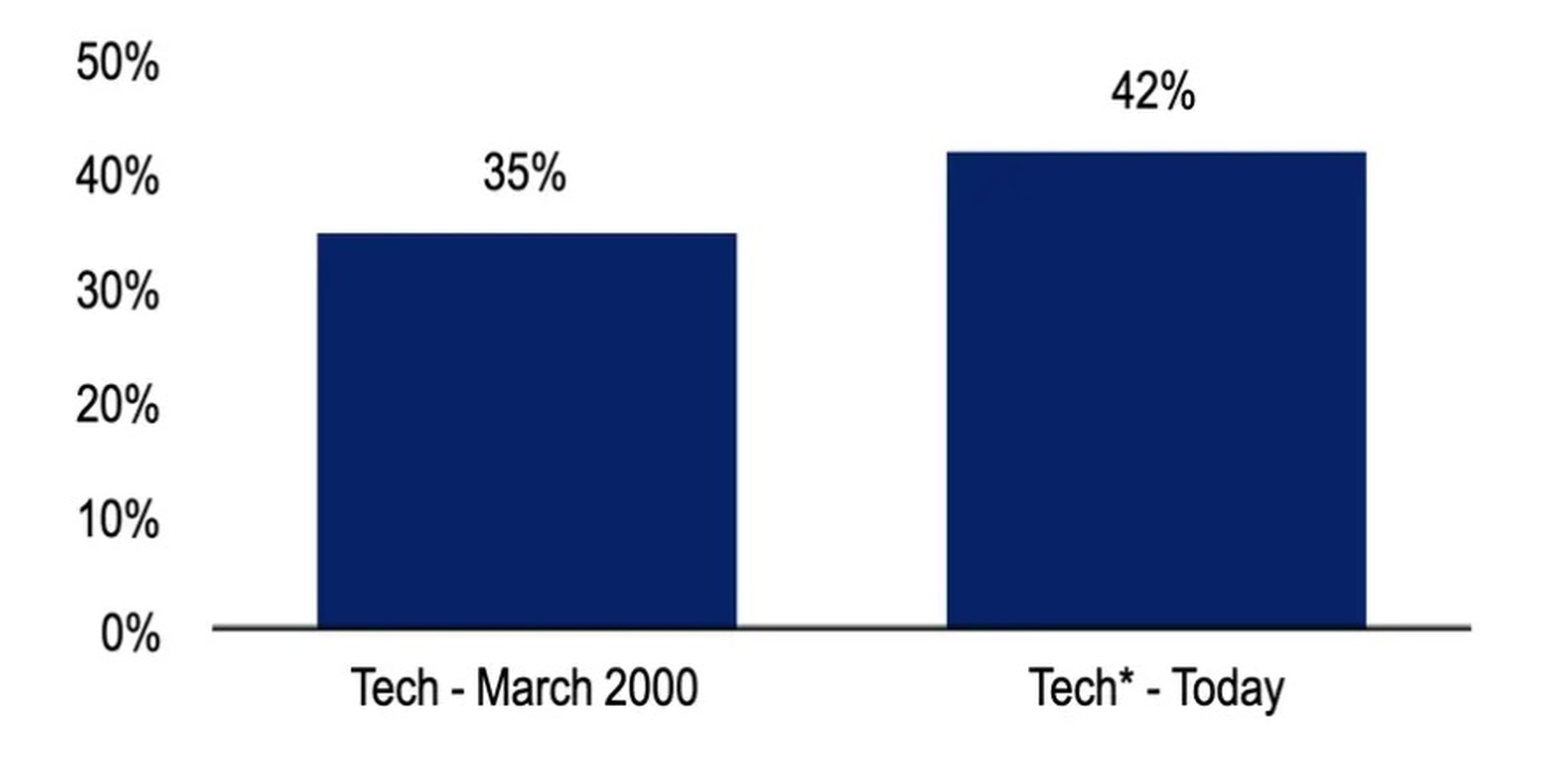

También señala que el mercado está aún más dominado por el sector de la tecnología de lo que estaba en los 2000. Constituía el 42% del S&P 500 a noviembre de este año frente al 35% de marzo de 2020.

- Gráfico: presencia en el mercado del sector tecnológico (mucha más actualmente) (fuente: Bloomberg, BofA US Equity & US Quant Strategy)

Bank of America

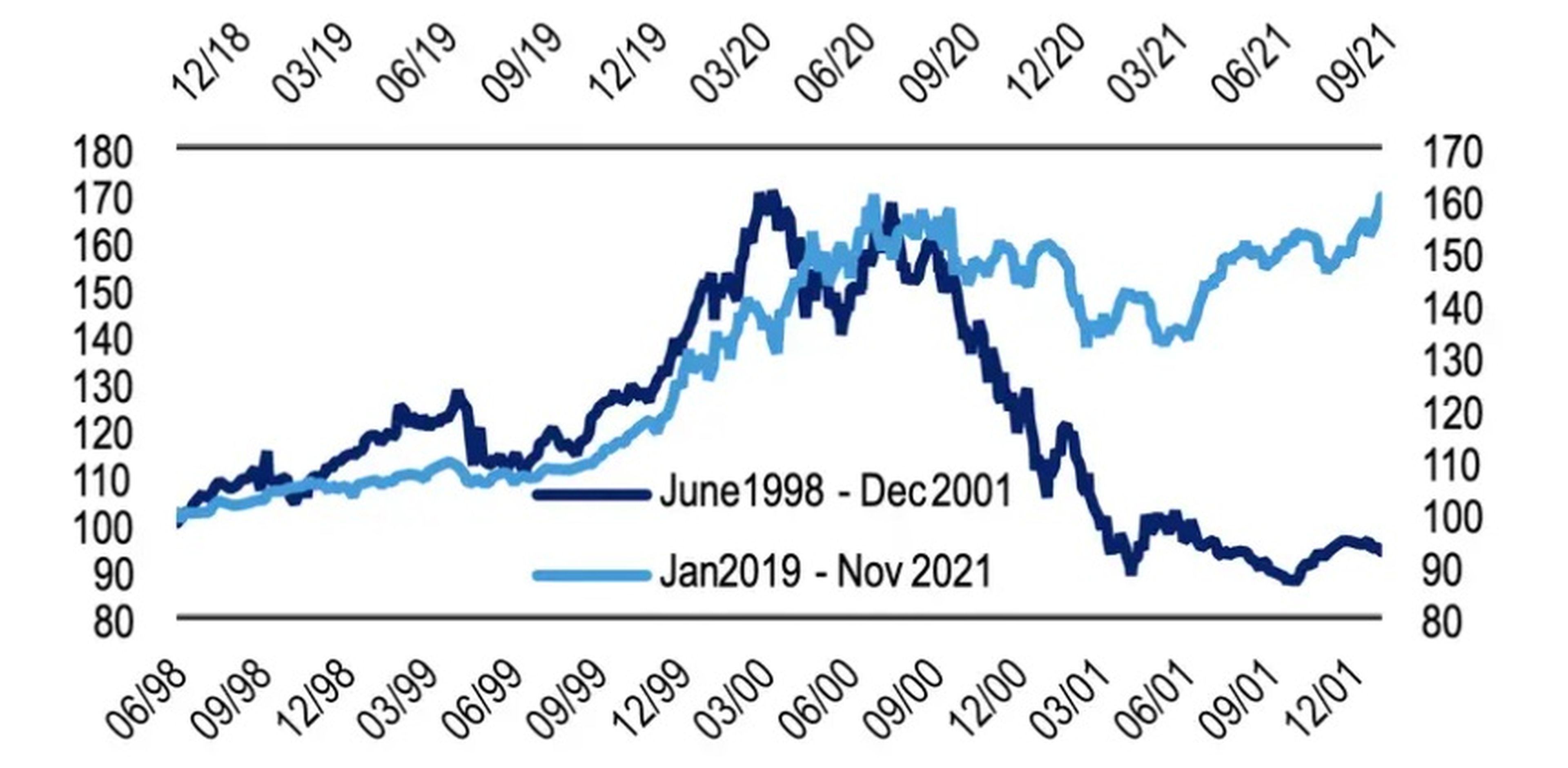

La rentabilidad growth versus value también se encuentra en niveles similares a los 2000, pero se está manteniendo más alto durante mucho más tiempo, según Subramanian.

- Gráfico: growth versus value más elevado que durante la burbuja de las puntocom (fuente: Bloomberg, BofA US Equity & Quant Strategy)

Bank of America

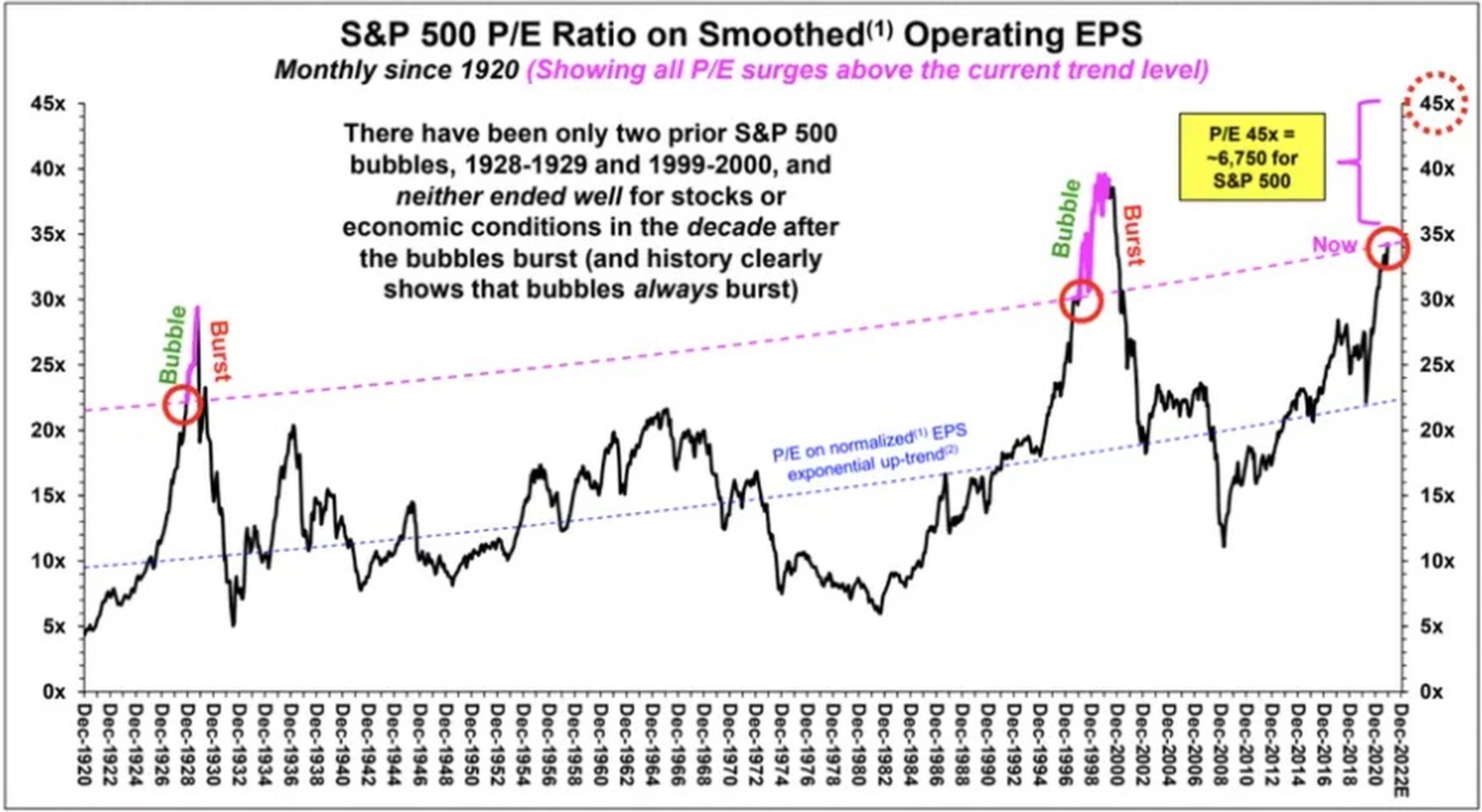

Bannister, por su parte, destaca que la valoración del S&P 500, sobre una base de tendencia, está alcanzando niveles solo vistos en 1929 y 2000. Afirma que ve la burbuja creciendo hasta que el S&P 500 alcance alrededor de 6.750 puntos y luego estalle, a menos que la Reserva Federal adopte una actitud más agresiva.

El banco central indicó recientemente que aceleraría su proceso de reducción y planearía subir los tipos de interés 3 veces el próximo año, pero no está claro si esto cumple con el estándar de agresividad de Bannister.

- Gráfico: ¿Se apoyará la Fed contra el riesgo de burbuja del S&P 500 o dejará que alcance un máximo de 6750 para 2023 (aumentando el riesgo financiero cuando estalle? La subida del PER del S&P 500 está impulsada por rendimientos reales negativos a 10 años (en gran parte en función de la crisis de los tipos), y pronosticamos una nueva burbuja del S&P 500 que llegaría a 6.750 puntos a mediados de 2023.

Stifel

Según reza el gráfico, "solo ha habido 2 burbujas anteriores del S&P 500, en 1928-1929 y en 1999-2000, y ninguna acabó bien para las acciones o las condiciones económicas en la década posterior a su estallido (y la historia muestra claramente que las burbujas siempre estallan)".

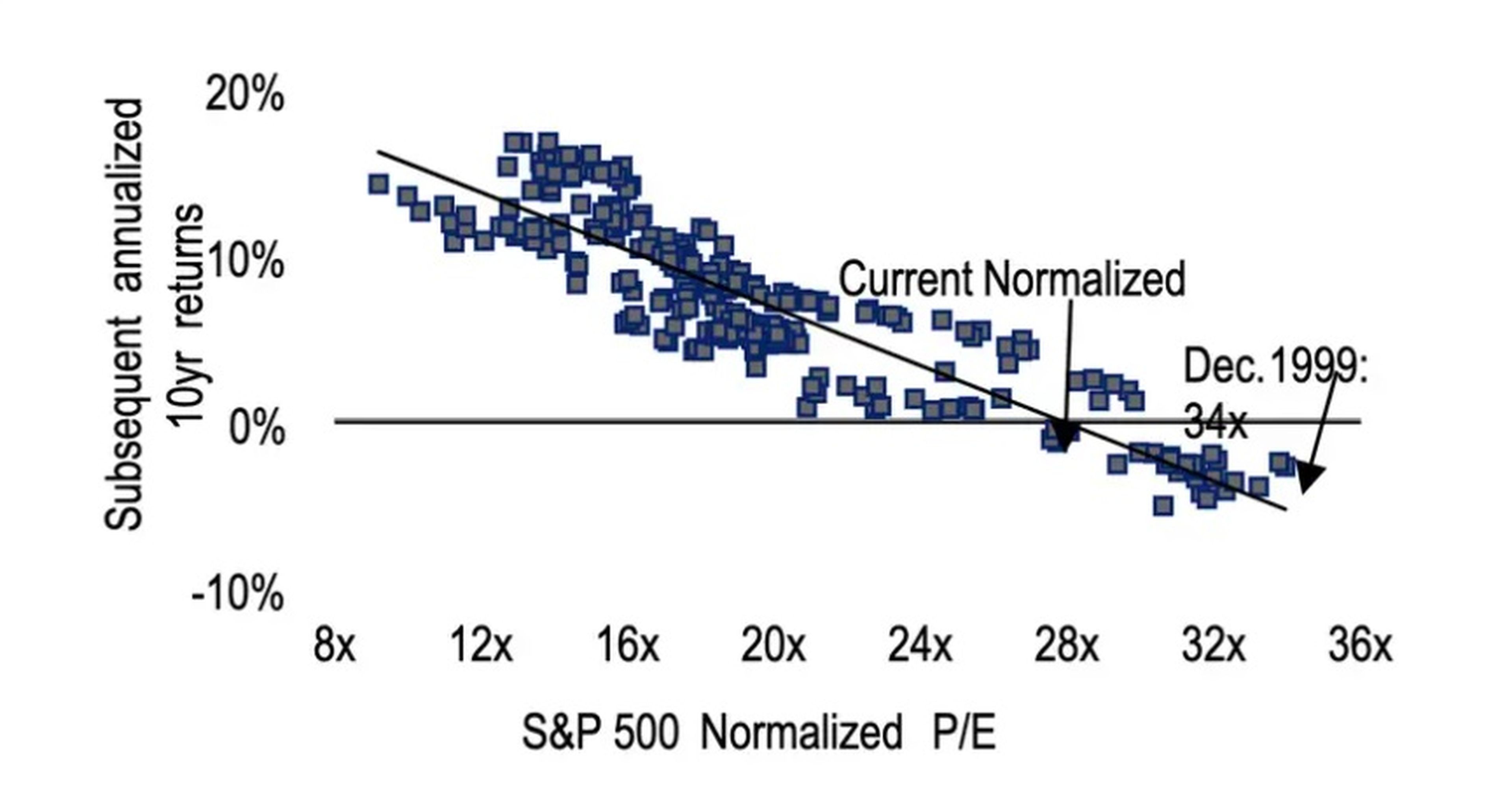

Tanto Subramanian como Bannister preveen bajos rendimientos en los próximos años debido a las valoraciones. Bannister prevé que el S&P 500 caerá un 50% entre 2023 y 2025 y augura rendimientos negativos durante la próxima década. El modelo de Subramanian en Bank of America también muestra pérdidas durante los próximos 10 años.

A continuación se muestra el modelo de Bank of America:

- Gráfico: las valoraciones actuales indican pérdidas para los próximos 10 años; el pronóstico de pérdidas más reciente fue en 1999 (fuente: FactSet, S&P, BofA US Equity & Quant Strategy)

Bank of America

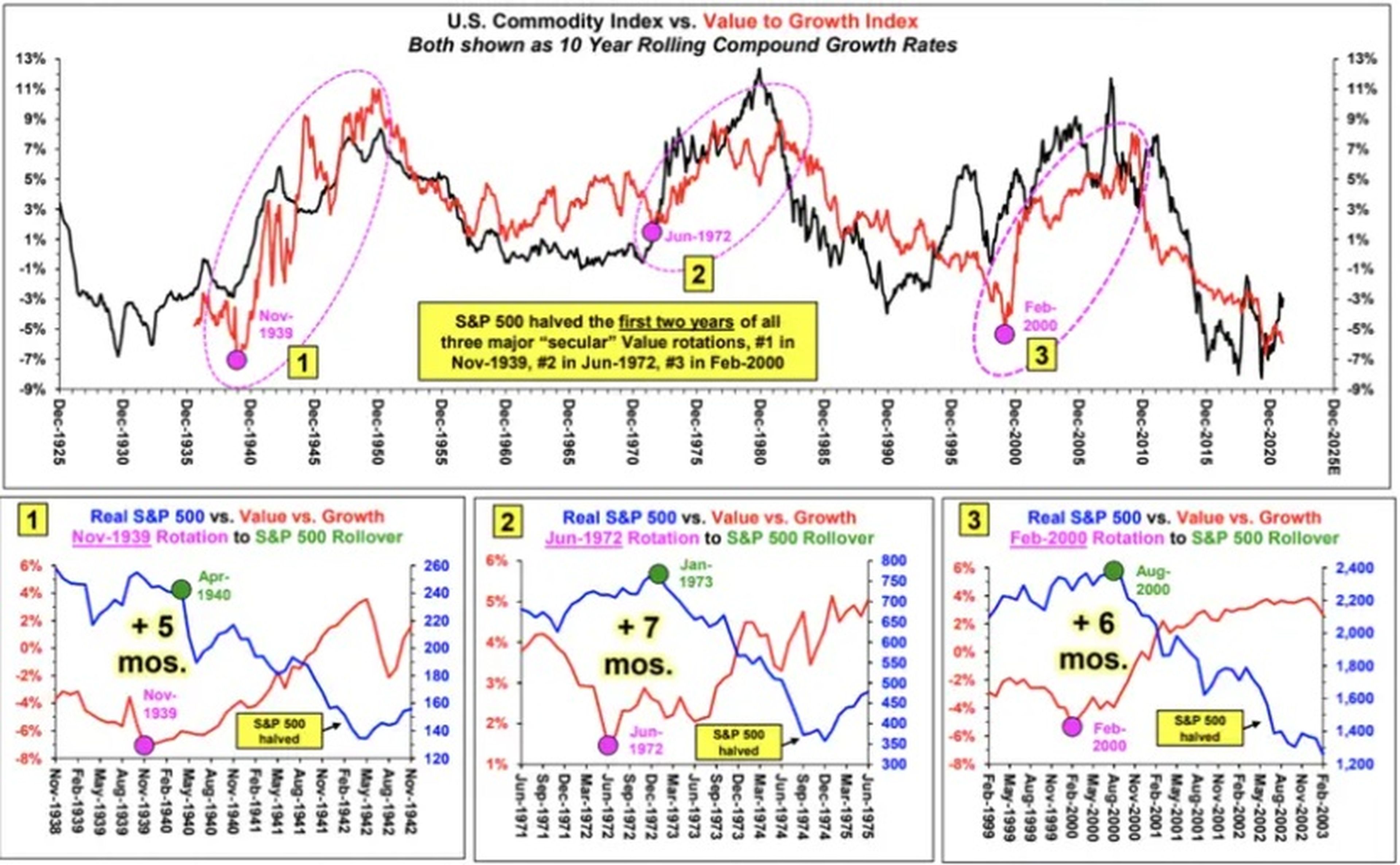

Y aquí está uno de los modelos a corto plazo de Bannister, que está ligado al desempeño de las materias primas, que según él está a punto de explotar.

"Los superciclos (que duran unos 10 años) para el valor frente al crecimiento, así como para los productos básicos, se mueven aproximadamente al unísono, y cuando un ciclo pasa de ser 'cíclico' a un 'super' ciclo para los productos básicos, el resultado del siglo pasado (comenzando en 1939, 1972, 2000) ha sido el S&P 500 ajustado a la inflación que se ha acumulado más o menos 6 meses después de que comience la rotación, y luego ha caído un 50% en los siguientes 2 años ", escribe Bannister.

- Gráfico: próximo gran mercado bajista: ¿-50% entre 2023 y 2025? Inflación, con un conflicto / guerra, que marca el cuarto ciclo de valor "secular" en 100 años

Stifel

El panorama general

Bannister y Subramanian se encuentran entre los analistas con una visión más bajista de Wall Street. Subramanian tiene un precio objetivo del S&P 500 para 2022 de 4.600; solo Mike Wilson de Morgan Stanley tiene un objetivo más bajo, concretamente de 4.400. Bannister ha tenido uno de los objetivos más bajos en Wall Street en 2021.

Sin embargo, la mayoría de los analistas más optimistas han establecido objetivos de precios más altos sobre la base del fuerte crecimiento del PIB en 2022, impulsado en parte por los paquetes de gasto del gobierno estadounidense.

Esa perspectiva ha cambiado desde entonces, después de que el senador demócrata Joe Manchin criticara la iniciativa Build Back Better de 1,68 billones de euros del presidente Joe Biden a principios de este mes. Los economistas de Goldman Sachs, por ejemplo, han reducido sus pronósticos del PIB para el próximo año debido a las noticias.

Los casos de repunte de la variante ómicron también podrían detener el crecimiento económico en la primera parte de 2022.

Por otro lado, el desempleo sigue cayendo y el gasto de los consumidores, que representa 2 tercios del PIB, ha sido impresionantemente fuerte. El gasto en vacaciones ha aumentado más del 8% este pasado año. Una continuación de esto podría elevar aún más las existencias.

Pero incluso si ese termina siendo el caso, con las valoraciones medias donde se encuentran en este momento, lo adecuado para los inversores sería tener un mayor nivel de precaución. Las altas valoraciones, junto con el aumento de los tipos de interés y el agotamiento de la liquidez de la Fed, colocan al mercado en una posición vulnerable en el futuro.

Conoce cómo trabajamos en BusinessInsider.