Morgan Stanley advierte: las acciones están más sobrevaloradas que durante la burbuja de las puntocom y podrían caer hasta un 20% en la primera mitad del año

- Mike Wilson, de Morgan Stanley, advierte que las acciones podrían caer hasta un 20% antes de julio.

- Afirma que el mercado en general está más sobrevalorado que durante la burbuja de las puntocom.

- Descubre más historias en Business Insider España.

Parte del aire ya ha empezado a salir del globo. Por desgracia para los inversores, es posible que todavía no haya nada que pueda tapar el agujero.

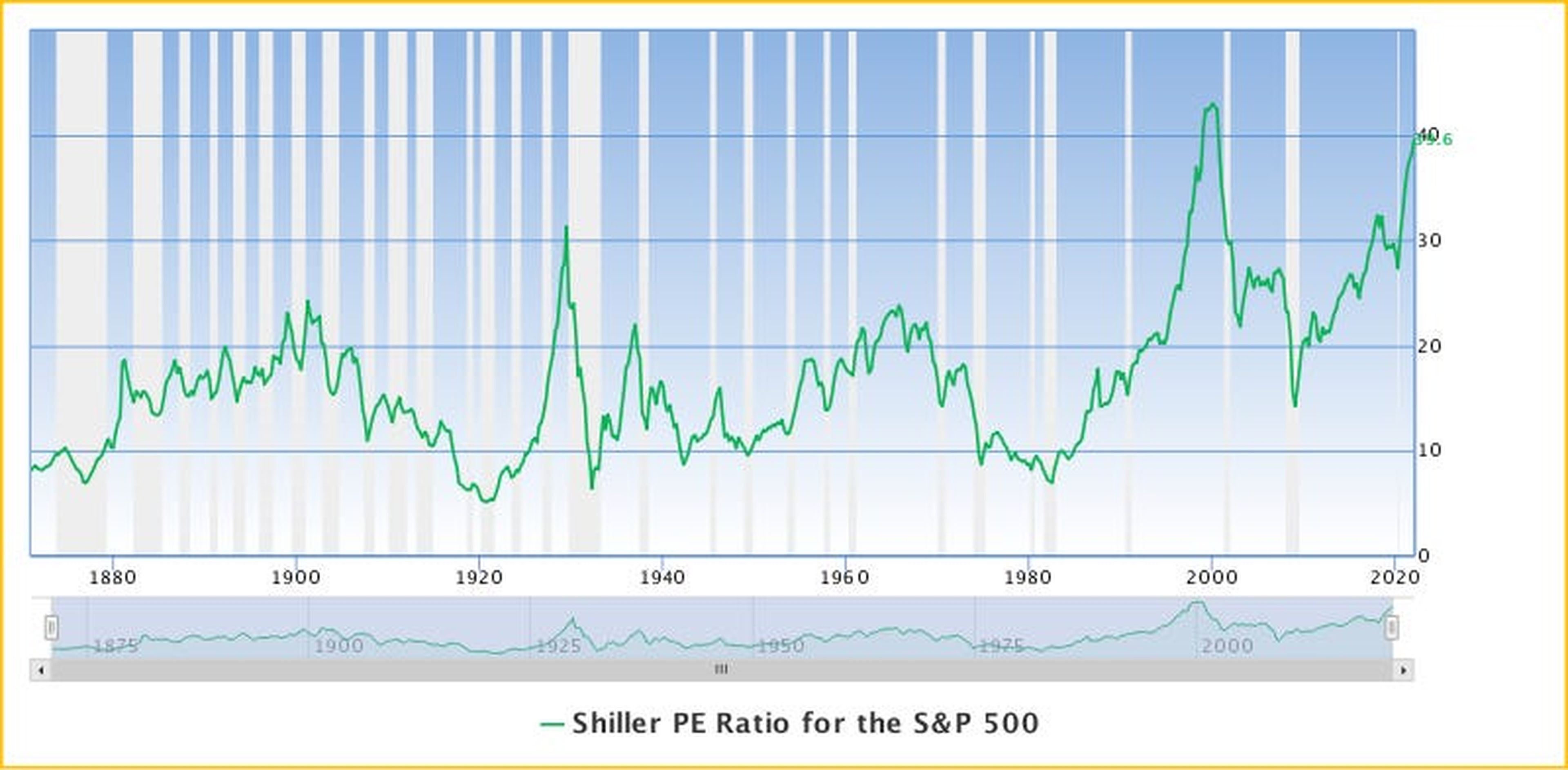

Gracias en gran parte a la política monetaria expansiva sin precedentes de la Reserva Federal, las valoraciones medias de las acciones, especialmente las de crecimiento (growth), han aumentado hasta niveles históricos, los más altos desde la burbuja de las puntocom.

Gurufocus.com

Pero ahora que la Reserva Federal está tomando medidas rápidas para luchar contra la inflación endureciendo su política, los inversores son más bajistas con respecto a los nombres más valorados del mercado, ya que los rendimientos del Tesoro a 10 años se disparan.

Desde principios de año, el S&P 500 ha caído hasta un 5,5%. El Nasdaq 100, repleto de valores de crecimiento, ha caído más de un 9% desde su máximo de finales de diciembre.

Según el estratega jefe de renta variable estadounidense de Morgan Stanley, Mike Wilson, la corrección podría no haber terminado todavía.

Dado que los economistas del banco elevaron su proyección de subidas de tipos en 2022 a cuatro subidas de 25 puntos básicos en lugar de tres, Wilson cree ahora que las valoraciones de las acciones se comprimirán más rápido de lo esperado. Esto podría llevar a una venta más pronunciada durante la primera mitad del año, ha dicho.

"En resumen, el adelanto del tapering y de las subidas de tipos probablemente provoque una corrección del 10-20% en el primer semestre de 2022 para el S&P 500, en nuestra opinión", ha comentado Wilson en una nota a los clientes.

Un retroceso del 20% respecto a los niveles observados a principios de año situaría al S&P 500 en torno a los 3.830, borrando todas las ganancias desde marzo de 2021. Wilson, uno de los estrategas más bajistas de Wall Street, tiene un objetivo de precio de fin de año de 4.400 para el índice.

Los rendimientos de las letras del Tesoro de EEUU a 10 años han saltado al 1,85% desde el 1,4% en el último mes, ya que los inversores empiezan a demandar mayores rendimientos en medio de la creciente inflación. Wilson espera que suban hasta el 2,1%.

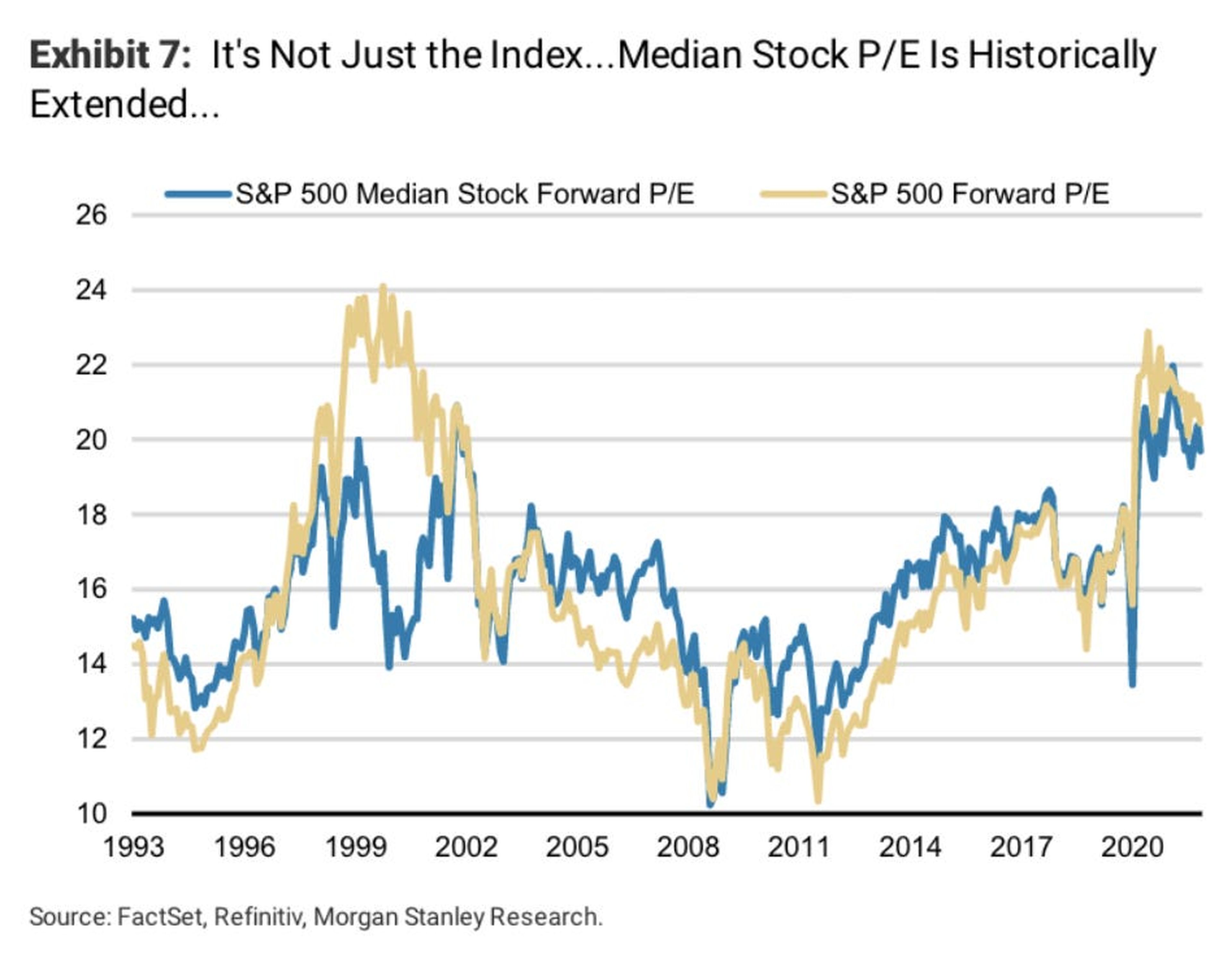

En la nota, Wilson también argumenta que el mercado en general está más sobrevalorado que la burbuja de las puntocom en el cambio de milenio. Cita la mediana de la relación precio-beneficio de las acciones del S&P 500. Esto sugiere que las valoraciones medias no están siendo impulsadas únicamente por los nombres de la parte superior del mercado.

Morgan Stanley.

"En los últimos meses se ha prestado mucha atención (incluso por nuestra parte) a la concentración del liderazgo en el nivel del índice y al daño que los precios ya han hecho bajo la superficie, lejos de ese estrecho liderazgo", comenta Wilson.

"Aunque respetamos esos hechos, nos parece muy interesante que la valoración bajo la superficie del índice siga siendo elevada desde un punto de vista histórico".

Dada la mayor valoración media, Wilson ha expresado que: "Creemos que es justo argumentar que el exceso desde el punto de vista de la valoración es más amplio hoy que durante la burbuja tecnológica".

A principios de este mes, Goldman Sachs publicó una nota en la que argumentaba que las altas valoraciones no han sido un lastre para el rendimiento del mercado de valores a corto plazo en el pasado. Por ejemplo, cuando las acciones han estado en los deciles 9 y 10 anteriormente, las acciones se han comportado bien inmediatamente después.

Goldman Sachs.

"Somos muy conscientes del hecho de que las valoraciones son elevadas y de que a finales de 2021 se parecen inquietantemente a las de principios de 2000", escribió en la nota un equipo del Investing Strategy Group de Goldman Sachs, dirigido por la CIO Sharmin Mossavar-Rahmani. "Sin embargo, tras un cuidadoso análisis, seguimos recomendando a los clientes que sigan invirtiendo".

Otros artículos interesantes:

Conoce cómo trabajamos en Business Insider.